با توجه به بحث و جدلهای زیاد درباره ETF برای ارزهای دیجیتال ابتدا لازم است که بدانیم دقیقا ETF چیست و چه کاربردی دارد.

ایتیافها اساسا نوعی دارایی برای سرمایهگذاری هستند و به عنوان اوراق بهادار دستهبندی میشوند. ایتیافهای سنتی امروزه در داراییهای مهمی مانند طلا، نفت و بسیاری از کالاهای کاربردی نسبت به قیمت آنها، خرید و فروش میشوند.

سرمایهگذارانی که دارای ایتیاف هستند از سود و زیان یک دارایی بدون داشتن واقعی آن بهرهمند میشوند.

به عنوان مثال به جای خرید، انتقال و نگهداری طلا میتوانید به سادگی یک ایتیاف بخرید که با قیمت طلا بالا و پایین میشود. به این ترتیب شما از سود و زیان طلا بدون اینکه واقعا آن را داشته باشید بهرهمند میگردید.

یک ETF همچنین میتواند به عنوان یک صندوق دارای سهام در نظر گرفته شود و سهام آن نیز به خرید و فروش در آید. ایتیافها معمولا به صورت روزانه و فعالانه معامله میشوند و قیمت آنها در طول روز تغییر میکند.

حد مشخصی برای سرمایه گذاری در ETFها وجود ندارد و نقدینگی آنها به شدت بالاست. برای صندوقهای سرمایهگذاری مشترک (Mutual Fund) معمولا به جای خریدوفروش از واژه صدور و ابطال استفاده میکنند. به این ترتیب که در هنگام خرید، یک واحد برای شما صادر میشود. وقتی شما واحد خود را میفروشید این واحد را باطل میکنند. پولی که برای صدور میپردازید اندکی بیشتر از هزینه ابطال در همان روز است.

در صندوقهای ETF لازم نیست برای صدور و ابطال به کارگزاری مراجعه کنید. بلکه در بورس میتوانید یک یا چند واحد سرمایهگذاری بخرید.

معافیت مالیاتی از مهمترین ویژگیهای ETF است. در هنگام فروش، بر خلاف سهام لازم نیست مالیات پرداخت کنید و برخلاف سرمایهگذاری مشترک هزینه صدور و ابطال نمیپردازید !

یک ETF بیت کوین صندوقی است که داخل آن مقدار زیادی بیت کوین قرار دارد و سهامهای آن صندوق براساس قیمت بیت کوین بالا و پایین میشوند و سرمایه گذاران میتوانند بدون فرایندهای پیچیده صرافیها و تجارتهای بدون قانون، با استفاده از ETF خرید و فروش خود را انجام دهند.

همچنین با سهام ETF سرمایهگذاران نیازی ندارند تا مستقیما بیت کوین بخرند و درگیر خطرات امنیت و نگهداری آن شوند. از سوی دیگر یک ETF بیت کوین به عنوان یک دارایی رسمی قابل به ارث رسیدن در نظر گرفته میشود که این مشکل بیت کوین را هم حل میکند.

برخی سرمایهگذاران بزرگ به دلیل شرایط پیچیده قانونگذاری، از سرمایهگذاری در این حوزه امنتاع میکنند.

با یک ETF آنها به صورت رسمی و قانونی مالک بیت کوین خواهند شد که مشروعیت آن به هیچ عنوان قابل رد کردن نیست.

یکی دیگر از مزایای مهم ETF بیت کوین قابلیت فروش استقراضی از کارگزاران بورس است که امکان کسب سودهای فراوان را برای سرمایهگذاران به ارمغان میآورد. صندوقهای قابل معامله در بورس میتوانند زمینه را برای ایجاد اسکناسهای مبتنی بر بیت کوین فراهم نمایند.

خبرگزاری تایمز گزارش میدهد با وجود رقبایی نظیر کوین شیرز (CoinShares) و گری اسکیل (Grayscale)، باید به این نکته توجه داشت که هرکدام از آن ها با یک ارز دیجیتال در ارتباط اند. اداره و پشتیبانی از این ETF را جین استریت (Jane Street) و فلو تریدرز Flow) Traders) به عهده داشته و فقط با استفاده از HODL$ معامله انجام خواهد داد.

این ETF بیت کوین سر و صدای بسیار زیادی در فضای ارز دیجیتال ایجاد کرده بود. انتظار می رود که محصول صندوق قابل معامله در بورس، خرید سازمانی بیت کوین را آسان کند.

به نظر میرسد که اسم کشور سوییس همواره در اخبار مرتبط با کریپتو وجود دارد، چه این اخبار در فضای کریپتو رخ دهد و چه مربوط به ETF ها باشد.

در حالی که عده زیادی عقیده دارند که خرید فروش باید به بورس نیز راه پیدا کنند، معاون وزیر و رئیس سازمان فناوری اطلاعات دلیل مخالفت بورس با ورود ارزهای دیجیتال را احساس عدم کنترل نوسانات ناشی از آن اعلام کرد. امیر ناظمی معاون وزیر و رئیس سازمان فناوری اطلاعات در گفتوگو با خبرنگار گروه علمی و دانشگاهی خبرگزاری فارس، دلیل مخالفت بورس با ورود خرید بیت کوین و سایر ارزهای دیجیتال را احساس عدم کنترل نوسانات ناشی از ورود آنها بیان کرد و گفت:

این در حالی است که در اغلب کشورهای دنیا خرید از یک سقف مبلغ به بالا، نیاز به احراز هویت افراد دارد و خرید و فروش های با مبالغ بالا بدون ثبت مشخصات امکان پذیر نیست.

معاون وزیر و رئیس سازمان فناوری اطلاعات در ادامه بیان کرد:

استفاده از ارزهای دیجیتال میتواند مبادلات و معاملات را در سطح بین المللی نیز تسهیل کند.

وی در پایان خاطر نشان کرد:

وزارت ارتباطات و فناوری اطلاعات مسؤول تدوین استانداردهای ارزهای دیجیتال است و بانک مرکزی و وزارت نیرو بخشهای دیگر این موضوع را برعهده دارند.

بایننس از معروف ترین صرافی های جهان، اخیرا از همکاری خود با پلتفرم پکسفول (Paxful) خبر داد. پکسفول یک پلتفرم همتا به همتا (Peer to Peer) است که قرار است به درگاه بایننس برای پرداخت با ارز فیات تبدیل شود.

بایننس از معروف ترین صرافی های جهان، اخیرا از همکاری خود با پلتفرم پکسفول (Paxful) خبر داد. پکسفول یک پلتفرم همتا به همتا (Peer to Peer) است که قرار است به درگاه بایننس برای پرداخت با ارز فیات تبدیل شود.

طبق این خبر، کاربران بایننس از این پس می توانند برای بدست اوردن بیت کوین با 167 ارز فیات مختلف از این پلتفرم استفاده کنند. از جمله این ارزها می توان به روبل روسیه، دانگ ویتنام، روپیه اندونزی، نایرا نیجریه، پزو کلمبیا، پوند بریتانیا، پزو مکزیک، دلار کانادا، یورو و پزو آرژانتین اشاره کرد.

مدیرعامل بایننس، ژائو در این رابطه گفت:

این عمل باعث ایجاد همکاری مهمی بین صرافی بایننس و پلتفرم همتا به همتای پکسفول شده است که نتیجه آن، مجموعه کاربران جدید به روش های پرداخت با ارزهای سنتی مختلفی دسترسی خواهند داشت. این روش ها شامل انتقال بانکی ارزهای داخلی و بعضی از محبوب ترین کیف پول های دیجیتال میباشد. بایننس به عنوان یکی از معدود صرافی هایی که این سرویس را با همکاری پکسفول به کاربران ارائه میدهد، به دنبال روش ها و فرصت های جدیدی برای ارائه گزینه های ارز سنتی به ارز دیجیتال بیشتری به عموم مردم هستیم.

همکاری باینسس با این پلتفرم نتیجه جالبی دارد ارائه دسترسی و کمک به 2 میلیارد نفر در سراسر جهان است که به بانک یا سیستمی دسترسی ندارند. از آنجا که بخش عمده ای از این مردم در کشورهای در حال توسعه مانند آفریقای جنوبی هستند، گزارش ماه اکتبر این صرافی ارز دیجیتال نشان دهنده افزایش 2800 درصدی معاملات خرید و فروش ارزها و سایر ارزهای دیجیتال نسبت به سال گذشته، از طریق این پلتفرم است.

پیش از این نیز، یننس بایننس از همکاری خود با سیستم پرداخت Advcash خبر داده بود که امکان خرید بیت کوین را با استفاده از ارزهای فیاتی نظیر یورو، روبل روسیه، هریونیا اوکراین و تنگه قزاقستان ممکن می ساخت.

برنامه بایننس از این همکاری سیستم جذابه کارمزدش است، هیچ کارمزدی برای واریز هر یک از ارزهای یورو، روبل، هریونیا و تنگه با استفاده از Advcash Wallet در نظر گرفته است. کاربران بایننس نه تنها می توانند به خرید و فروش بیت، اتر و XRP را از کیف پول های بایننس به طور مستقیم با استفاده از ارزهای فیات بپردازند، بلکه می توانند با استفاده از کارت های بانکی و همچنین کیف پول های Advcash واریز و برداشت داشته باشند.

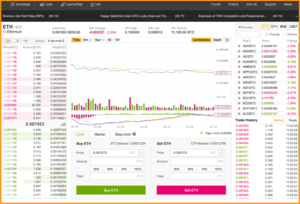

وقتی ارز فیات به کیف پول بایننس واریز شد، کاربران می توانند ارز دیجیتال خود را با ارز سنتی مستقیما در صفحه Buy and Sell Crypto خرید و فروش کنند و این کار را می توانند به راحتی با گزینه خرید و فروش با یک کلیک یا One-Click Buy/Sell انجام دهند. One-Click Buy/Sell گزینه ای است که با کلیک بر روی آن می توانید به راحتی خرید و فروش انجام دهید. همچنین بایننس در بیانیه خود ذکر کرد که این گزینه به کاربران امکان می دهد که ارزهای دیجیتال را بسیار سریع و راحت بدون هیچ نمودار با سفارش پیچیده ای خرید و فروش کنند و همچنین اطلاعات قیمت واقعی را برای کاربران فراهم می کند تا مستقیما معاملات خود را انجام دهند.

ظاهراً بایننس بخش چشمگیری از منابع خود را به ایجاد زیرساخت ها و همکاری های ارز سنتی اختصاص داده است. طبق گزارش کوین تلگراف، امروز این صرافی عرضه درگاه ارزهای سنتی خود برای آمریکای جنوبی و مرکزی را اعلام کرده است.

علاوه بر این، در ماه نوامبر بایننس پشتیبانی از خرید و قروش و سایر ارزهای دیجیتال یا لیر ترکیه و همکاری با اپراتور استیل کوین پکسوس (Paxos) را پیاده سازی درگاه ارزهای سنتی اعلام کرده بود.

چانگ پنگ ژائو چندی پیش، پیش بینی خود را درباره آینده قیمت بیت کوین را 16,000 دلار اعلام کرد و گفت که معتقد است که قیمت این ارز دیجیتال به زودی به این رقم خواد رسید. وی افزود:

پیش بینی قیمت آسان است. درست بودن زمان بندی آن است که کار را دشوار میکند. به زودی قیمت 16000 دلاری بیت کوین را خواهیم دید. همین حالا که داریم درباره این موضوع صحبت میکنیم، 1.4 میلیارد نفر روی آن کار می کنند.

این پیام پاسخی به توییت کاربر دیگری است که میگوید پیش بینی یک کاربر ناشناس که گفته بود قیمت این ارز دیجیتال تا پایان ماه اکتبر 16،000 دلار خواهد شد، اشتباه بوده است. این پیش بینی همچنین بیان داشته که قیمت در سه ماهه اول سال آینده به 29000 دلار، در سه ماهه سوم به 56000 دلار و در سه ماهه چهارم سال 2020، به 87000 دلار خواهد رسید.

در عین حال، پیش بینی های دیگر اعتدال کمتری دارند. به عنوان مثال، جان مک آفی اخیرا روی پیش بینی خود که گفته بود قیمت بیت کوین در سال 2020، یک میلیون دلاری خواهد شد تاکید کرده و اظهار داشته است که افزایش بعدی قیمت به دلیل کمیابی آن خواهد بود.

در همین حین، دیروز آقای ژائو ادعا کرد که صرافی بایننس، بیشترین حجم معاملاتی را در بین پلتفرم های غیرمتمرکز دارد. وی میگوید:

صرافی ارز دیجیتال بایننس در حال حاضر بزرگترین صرافی غیرمتمرکز از نظر حجم معاملات بیت کوین در جهان است. مدتی زمان میبرد تا تطبیق ایجاد شود.

داده های هفته های اخیر منتشر شده توسط صرافی بایننس نشان می دهد که بایننس چِین، بلاکچینی که پلتفرم این صرافی غیرمتمرکز را تغذیه میکند، در حال حاضر، بیش از 26 میلیون تراکنش ارسال شده توسط حدود 290 هزار آدرس دارد.

رئیس کارگروه ماینینگ انجمن بلاک چین کشور با اشاره به اینکه قیمت برق مصوب شده ماینینگ توسط وزارت نیرو ۱۰ برابر قیمت برق سایر صنایع است، گفت که در حال حاضر مصوبه دولت در خصوص استخراج ارزهای دیجیتال باعث شده است تا این صنعتگران با سرمایهای بالغ بر ۵ هزار میلیارد تومان بلاتکلیف بمانند.

به نقل از خبرگزاری فارس، محمد شرفی با اشاره به اینکه بدنه کارشناسی وزارت نیرو پس از مصوب شدن قیمت برق ماینرها به نرخ برق صادراتی متوجه اشتباه خود در این خصوص شدند در جمع خبرنگاران، گفت:

وزرای صنعت معدن و تجارت و ارتباطات موافق مصوبه تعیین قیمت برق صادراتی برای ماینرها هستند، اما وزیر نیرو متاسفانه مخالف ماینرها است و زیر بار اینکه قیمت برق صادراتی برای ماینرها ۱۰ برابر سایر صنایع است، نمیرود.

وی با تاکید بر اینکه منبع درآمد و سهم دولت و اداره کشور مالیات است،گفت:

کارگروه ماینینگ انجمن بلاک چین از تمام کانالهای موجود درخواست حقوق برابر و عادلانه برای ماینرها را مطرح کرده است اما هیچ کدام از سازمانها از این نوع مطالبهگری استقبال نمیکنند. بنابراین نهایتا به این نتیجه رسیدهایم که در پایان آذر ماه درخواست خود را به وزارت کشور برای تجمع ماینرها ارائه کند.

رئیس کارگروه ماینینگ انجمن بلاک چین کشور با تاکید بر اینکه ۵ هزار میلیارد تومان سرمایه فریز شده و بلاتکلیف است، گفت:

متاسفانه مصوبه دولت که سراسر مصوبه یک طرفهای است و به نفع خودشان بوده است، باعث شده تا بسیاری از ماینرها هم اکنون به صورت زیرزمینی فعالیت کنند که این موضوع موجب مشکلاتی در سال ۹۹ با افزایش انشعابات غیرقانونی خواهد شد.

شرفی باتاکید بر اینکه از مصوبه چنین برمیآید که وزارت نیرو تنظیم کننده و مشوق هیأت وزیران در این تصویب نامه بوده است و مستندات غیرکارشناسی کارشناسان وزارت نیرو و توجیهات آنها در خصوص تعرفه موجب اقناع اذهان عمومی و فعالان صنعت نبوده،گفت که این مصوبه همانند سدی عظیم در راه صنعت و تولید کشور است.

وی خاطرنشان کرد:

رشد مصرف برق صنعتی نمایانگر رشد اقتصادی هر کشور است پس تعیین تعرفه خاص برای یک صنعت مثل استخراج رمز ارزها بر مبنای استدلالات غیرعلمی مانند سوددهی یا میزان درآمد و بدون توجه به فاکتورهای متغیر مؤثر بر تولید و ریسک پذیری در این صنعت بسیار خطرناک برای کل صنعت و اقتصاد کشور است.

رئیس کارگروه ماینینگ انجمن بلاک چین کشور در پاسخ به سؤال خبرنگار فارس که پرسید به هر حال پایداری شبکه برق برای وزارت نیرو مهمتر از صنعت ماینینگ است، گفت:

ناپایداری شبکه و کمبود منابع تولید برق به عنوان دلیل وزارت نیرو پذیرفتنی نیست زیرا حدود ۱۳ هزار مگاوات ظرفیت تولیدی کشور عموما به صورت دستور و خارج از روند تعمیرات نیروگاهی مورد بهرهبرداری قرار نمیگیرد تا حاشیه امنی برای ایام پیک سال که حداکثر ۳۰۰ ساعت است ایجاد کند. همچنان که از ظرفیت محبوس تعدادی نیروگاه بهرهگیری نمیشود که تمام موارد نشان از عدم مدیریت هوشمند منابع و صنعت برق کشور و بیتالمال دارد.

شرفی خاطرنشان کرد:

پیشنهاد تامین برق با تعرفه صنعتی مانند همه صنایع و دریافت مالیات بر درآمد توسط دولت یا اعطای مشوق برای تولید برق استخراج با تعرفههای گاز موجود از جمله کمترین و سادهترین پیشنهاد فعالان ماینرها است.

وی با اشاره به اینکه قیمت ۹۶۵ تومان برای صنعت ماینرها بسیار بالا است، گفت:

اگر دغدغه وزارت نیرو تامین برق در ۳۰۰ ساعت پیک تابستان است ماینرها میتوانند با احداث نیروگاه حتی برق رایگان هم بدهند و دیگر بحث کاهش صادرات در ایام پیک مطرح نشود.

رئیس کارگروه ماینینگ انجمن بلاک چین کشور در پاسخ به سؤال خبرنگار فارس که پرسید تعرفه برق صنعت ماینینگ چند برابر سایر صنایع است، گفت:

قیمت برق ماینینگها ۱۰ برابر قیمت سایر صنایع است و ۲.۵ برابر برق کشورهای اطراف است.پس این مصوبه دولت فقط برای بهرهبرداری خاصی بوده است.

شرفی با اشاره به اینکه این مصوبه کسانی را که میخواستند به صورت قانونی به استخراج رمزارزها اقدام کنند آنها را به استفاده از برق به صورت پنهانی تشویق میکند، گفت:

برخی از ماینرها پس از ابلاغ این مصوبه به وزارت نیرو مراجعه و اعلام کردند که قصد دریافت مجوز برای استخراج رمزارزها را دارند. بنابراین پس از مدتی همان ماینرها در قبوض برق خود دیدند که یک میلیارد تومان برای صد دستگاه ماینر قبض برق صادر شده است. پس این زیرزمینی شدن استخراج رمز ارزها پایداری شبکه را به هم میزند.و

خرید ماینر و ماینینگ بصورت مخفی میشود

وی با بیان اینکه تاکنون ۵۰۰ نامه با طرح توجیهی به وزارت نیرو ارسال کردهایم، گفت:

بدنه کارشناسی وزارت نیرو به پیشنهادهای ما این روزها روی خوش نشان داده و متوجه اشتباه خود در ابلاغ بخشنامه و آئیننامهها شدهاند.اما وزیر نیرو همچنان مخالف صنعت ماینینگ است.

تحلیل تکنیکال

تحلیل تکنیکال در بازارهای مالی روشی برای پیش بینی رفتار احتمالی نمودار از طریق داده های گذشته همچون قیمت و تغییرات آن، حجم معاملات و … است. این روش در تمام بازار هایی که بر اساس عرضه و تقاضا فعالیت می کنند کاربرد دارد، بازار هایی همچون ارزهای خارجی، بورس اوراق بهادار و بازار طلا، فات گران بها و مسکن را با استفاده از این روش می توان تحلیل کرد. تحلیلگران تکنیکال بر خلاف تحلیلگران بنیادی ارزش ذاتی اوراق بهادار را اندازهگیری نمیکنند، آنها از روی تحلیل و بررسی نمودارها رفتار آتی قیمت را پیش بینی می کند.

در این نوع تحلیل مفاهیم براساس یکسری مشاهدات است که پس از مشاهده، هر فردی برداشت خود را از آن الگو خواهد داشت. یعنی اگر فردی یک الگو را در نموداری ببیند، ممکن است فرد دیگر آن الگو را بنا به دلایلی شناسایی نکند و بهعبارتدیگر برداشتها متفاوت خواهند بود، مثلا در الگوهای کلاسیک این نکته وجود دارد.

در این نوع تحلیل همانطور که از نامش پیداست، مفاهیم براساس محاسبات است و بنابراین وقتی گفته میشود که قیمت بالای پارامتر معینی قرارگرفته است، تا حدودی این حرف دقیق است و تفسیر همه تحلیلگران از این گزاره یکسان است.

همان طور که چار داو هم عنوان کرده است، اولین و مهمترین فرض در تحلیل تکنیکال این است که قیمت، همه اطلاعات را نشان میدهد. در حقیقت تحلیل تکنیکال بر تحلیل آماری نوسانات قیمت تکیه میکند و تلاش میکند تا با دیدن الگوها و روندهای قیمتی گذشته و حال، روند قیمت آینده را پیشبینی کند. داو همچنین معتقد است که در بازارهای کارا عواملی که بر قیمت سهام تاثیرگذارند مشخص است و در هر نقطه از زمان قیمت همه اطلاعات مورد نیاز معاملهگران را در اختیار آنها قرار میدهد. با این که ممکن است این فرضیه در حالت کلی درست باشد اما امکان نوسان قیمت سهم در کوتاهمدت یا بلندمدت توسط اخبار یا اطلاعیهها وجود دارد. در حالتی که کارایی بازار تا حد کمی وجود داشته باشد تحلیل تکنیکال به خوبی قابل استفاده است.

یکی دیگر از فرضیات تحلیل تکنیکال که توسط داو بیان شده است این است که نوسانات قیمتی بازار تصادفی نیستند و الگوها و روندها طی زمان تکرار میشوند. این فرضیه نشان میدهد که روندها در کوتاهمدت و بلندمدت به وجود میآیند و معاملهگران را قادر میسازند تا با استفاده از تحلیل این روندها کسب سود کنندبا تحلیل بیت کوین میتون سود خوبی از خود بیت و

ماینر داشته باشید.

بسیاری از منتقدان تحلیل تکنیکال این موضوع را که تنها در نظر گرفتن تحرکات قیمتی برای پیشبینی رفتار سهم کافی است و عوامل بنیادی مورد توجه قرار نمیگیرند را قبول ندارند. تحلیل تکنیکال معتقد است که همه چیز از جمله اصول بنیادی نیز در قیمت سهم مشخص است و توجه به آن سبب حذف سایر عوامل قبل از تصمیمگیری برای سرمایهگذاری است. تنها چیزی که مهم است تحرکات قیمتی است که میزان عرضه و تقاضای بازار را نشان میدهد.

تحلیلگران تکنیکالی معتقدند که قیمتها در روندهای کوتاهمدت، میانمدت و بلندمدت، حرکت و روندهای گذشته را تکرار میکنند.

طبیعت روند قیمت بدین گونه است که تکرار شود. در واقع براساس روانشناسی بازار و احساساتی مانند ترس و هیجان، چرخه های قیمتی گذشته تکرار میشود. تحلیلگر تکنیکال با استفاده از نمودارها احساسات را تحلیل میکند و متعاقب آن به تحلیل روند قیمتی نمودار سهام میپردازد. برخی از ابزارهای تحلیل تکنیکال برای روندهای ۱۰۰ ساله است که مورد استفاده قرار گرفتهاند؛ زیرا تحلیلگران بر این باورند که نمودار سهام، روندهای قیمتی خود را تکرار میکنند.

تحلیلگر تکنیکال تلاش میکند تا برای هر نوع اوراق بهادار تحرکات قیمتی را پیشبینی کند. او میتواند در کنار استفاده از قیمت سهم، حجم معاملات سهم را نیز برای تحلیل خود به کار برد. در هر صنعتی از بازار، هزاران الگو و سیگنال وجود دارد که در تحلیل تکنیکال به کار میرود. برخی از ابزارها و اندیکاتورها بر تعیین وضعیت فعلی بازار تمرکز میکنند و برخی دیگر بر وضعیت آینده بازار. برای مثال حدود حمایت و مقاومت بر تعیین قدرت یک روند و جهت احتمالی حرکت آن استفاده میشود. در مطالب ابزارهای تحلیل تکنیکال» و تحلیل تکنیکال» میتوانید اطلاعات کافی در مورد ابزراهای مورداستفاده در تحلیل تکنیکال را کسب کنید.

با توجه به اینکه فرضیه بازار کارا از فرضیات اساسی تحلیل تکنیکال است، یکی از محدودیت های آن نیز می تواند باشد. طبق این فرضیه قیمتهای بازار، همه اطلاعات گذشته و حال را منعکس میکند و بنابراین هیچ راهی برای کسب منفعت از روندهای بازار نیست مگر اینکه بازار کارایی کامل نداشته باشد. تحلیلگران بنیادی معتقدند که بازار میتواند کارا باشد، اما همه اطلاعات در قیمت گذشته و حال وجود ندارد و قیمتها تصادفی حرکت میکنند.

دومین انتقاد از تحلیل تکنیکال این است که این روش در برخی از اوقات کاربرد دارد. برای مثال اگر معاملهگران حد ضرر مشابهی برای یک سهم خاص در نظر بگیرند، با رسیدن سهم به قیمت نزدیک حد ضرر بسیاری از سهامداران شروع به فروش میکنند و این موضوع سبب میشود که قیمت سهم پایین بیاید و پیشبینیها را تایید کند و اینگونه برداشت شود که روند پیشبینی شده تحلیل تکنیکال درست بوده است.

تحلیل تکنیکال و تحلیل بنیادی پرکاربردترین روشهای معاملاتی هستند. هر دوی این روشها برای جستجو، تحلیل، پیشبینی و انتخاب اوراق بهادار و سهام هستند و مانند هر روش سرمایهگذاری دیگری حامیان و منتقدان خود را دارند.

تحلیل بنیادی روشی است که ارزش ذاتی سهام را ارزیابی میکند. این تحلیل دارای نگاه کلی از شرایط اقتصاد، صنایع، شرایط مالی و مدیریتی شرکتها است و همه موارد مالی شرکت از جمله دارایی ها، بدهی ها، درآمد و مخارج برای تحلیل بنیادی مهم است.

تحلیل تکنیکال از این حیث با تحلیل بنیادی متفاوت است که قیمت و حجم سهام را تنها ورودیهای این روش میتوان برشمرد. در تحلیل تکنیکال تلاش نمیشود تا ارزش ذاتی سهام تعیین شود و به جای آن از نمودار سهام استفاده میشود تا با مشخص کردن الگوها و نمودار، رفتار سهم در آینده نشان داده شود.

روند صعودی بابانوئلی بیت کوین

بیت کوین شاهد نزدیک به ۱۱ ماه حضور در یک بازار نزولی، و ریزش قیمت به میزان دو سوم از زمان بالاترین قیمت خود بودهاست، اینک پرچم کریپتوکارنسی میتواند در آستانه یک افزایش در پایان سال باشد.

ماتی گرینسپن، تحلیلگر ارشد بازار eToro، مدتی است که شاهد شکست بیت کوین بودهاست و در تفسیر و تحلیل بازار که برای CCN نیز در دسترس است، اظهار داشت که نشانههای اولیهای وجود دارد که بیانگر این است که رمزارزها افزایش ناشی از حضور بابانوئل ( مراسم و فعالیت های سال نو) در سال نو را خواهند دید.

او نوشت: ” در بازارهای سنتی بسیار رایج است که شاهد افزایش و تقویت قیمت سهام در پایان سال به دلیل افزایش فعالیت بخش خصوصی در طول تعطیلات باشیم. شاید خیلی زود باشد که گفتن این نکته که ما در هفته جاری تنها شاهد افزایش بسیار متوسطی و محدودی از کریپتو بوده ایم، اما امکان زیادی وجود دارد که شاهد یک روند صعودی بابانوئلی در بازارهای کریپتو باشیم.

به لحاظ فاندامنتال، ثبات قیمت بیت کوین باید یک نشانه روند صعودی برای روند آتی باشد. این ثبات باید به پذیرش ثبات نرخ جهت تراکنشها توسط اکثر افراد کمک کند و درنهایت با توجه به افزایش تقاضا و محدود شدن عرضه شاهد افزایش قیمت باشیم. برخی از مشاوران مالی در این زمینه معتقدند که ثبات قیمت فعلی میتواند نشانه روند صعودی باشد چراکه صندوقهای پوششی ریسک بیشتر اقدام به خرید بیتکوین در هفتههای اخیر کردهاند بهطوریکه حجم خرید آنها از افراد حقیقی و نهنگها نیز بیشتر بوده و این خریدها در طی سه هفته گذشته همزمان باثبات قیمتی بیت کوین اتفاق افتاده است. بهاینترتیب صندوقهای بیشتری نسبت به نهنگها اقدام به خرید بیت کوین میکنند چراکه نهنگها هر آنچه بیت کوین میخواستند خریدهاند و طی هفتههای آینده باید شاهد افزایش قیمت بیت کوین باشیم.

دراینبین اما Elliott Prechter که رئیس بخش تحلیلی شرکت Elliott Wave International است با این اظهارنظر مخالف است و بیان میکند که بیت کوین درروند نزولی قرار دارد و

فروش بیت کوین بیشتر است. او همچنین اضافه کرد؛ پس از ۸ سال روند صعودی و بیسابقه غول ارزهای دیجیتال در دسامبر ۲۰۱۷ شاهد کاهش روند بودیم و بیت کوین نهایتاً وارد فاز اصلاحی امواج خود شده است. همچنین افزود؛ انتظار میرود هر جنبش صعودی در این مسیر نادیده گرفته شود.

درصورتیکه سناریو روند صعودی درست باشد، سرمایهگذاران باید به دنبال چه قیمتی برای فروش باشند؟

$۱۰,۱۵۷٫۱۶

این برآورد ارزش فاندامنتال بیت کوین بر اساس مدل اقتصادسنجی Hayes است. پیشبینی میشود که سرعت آن همانطور که به حد مجاز نزدیک میشود، بهآرامی رشد کند.

درصورتیکه سناریو روند نزولی درست باشد، سرمایهگذاران باید به دنبال چه کف قیمتی باشند؟

$۱,۰۷۰٫۷۷

این برآورد ارزش اساسی بیتکوین بر اساس مدل ویتلی است، که مدل آن بر استفاده از بیتکوین، یعنی طرف تقاضای بازار بیتکوین، تمرکز دارد. همانطور که در نظرسنجی اخیر گالوپ نشان دادهشده است، تقاضای بیت کوین بهآرامی در حال افزایش است.

اما آیا ثبات اخیر قیمت Bitcoin تغییر خواهد کرد؟ باید باهم شاهد روندهای آتی بیت کوین باشیم.

بیت کوین هفته گذشته را با کاهش ۱۸.۷۲ درصدی یا ۱۴۰۰ دلاری قیمت به اتمام رساند و قیمت آن به ۶۹۰۰ دلار رسید. روز دوشنبه، شروع فاجعه باری برای گاوها داشت، به طوری که فروش عمده در حوزه بازار آسیا با کاهش ۵.۵ درصدی دیگری همراه بود و قیمت بیت کوین را به ۶۵۰۰ دلار رساند، سپس گاوها توانستند با افزایش ۱۳ درصدی قیمت و رساندن آن به ۷۳۰۰ دلار واکنش نشان دهند. در حال حاضر قیمت بیت کوین با کمی کاهش حدود ۷,۲۷۵ دلار معامله می شود.

همانطور که اخیرا شاهد آن بوده ایم، بیت کوین به تسلط ارزش خود بر سراسر بازار ارزهای دیجیتال ادامه میدهد. نکته قابل ذکر این است که مدت زمان کوتاهی قیمت اتر به ۱۳۰ دلار رسید اما بازیابی شد و اکنون مجددا در صدد افزایش ۱۳ درصدی و رسیدن به ۱۵۰ دلار میباشد.

بیت کوین نیز به دنبال پس گیری مجدد تسلط ۷۰ درصدی خود است و به نظر میرسد در آینده نزدیک به این امر دست یابد.

با بازگشت نوسان به بازار بیت کوین، به این موضوع میپردازیم که آیا این یک روند موقت است یا نشانه هایی وجود دارد که شرایط کنونی، برهه حساسی برای ارز دیجیتال شماره یک بازار میباشد.

قیمت بیت کوین

بانک آلمانی بایرن البی» (BayernLB) ضمن ارائه گزارشی در خصوص مقایسه طلا و بیت کوین، پیشبینی کرده است که قیمت بیت کوین در سال 2020 جهشی بزرگ را تجربه خواهد کرد.

به نقل از کوین تلگراف»، این بانک که مقر اصلی آن در شهر مونیخ قرار دارد در آخرین پژوهش خود اعلام کرده است که هاوینگ هنوز در قیمت بیت کوین مشهود نیست. در حال حاضر قیمت هر واحد بیت کوین حدود 8,100 دلار است.

بنا بر پیشبینی بانک بایرن البی، طلا تا به اینجا و طی مدت بسیار طولانی توانسته نرخ انباشت به جریان (stock-to-flow) بالایی را از آن خود کند. در طرف دیگر بیت کوین را داریم که به نظر میرسد در سالهای پیش رو، نرخ انباشت به جریانی مشابه طلا از آن خود میکند.

مانوئل اندرش» (Manuel Andersch)، تحلیلگر سنیور افاکس در بایرن البی و مؤلف این گزارش نرخ انباشت به جریان یک دارایی را به شکل راهی برای بیان سختی» یک دارایی تعریف میکند. وی در صحبتهای خود میگوید:

از نقطه نظر تاریخی، طلا همواره یک دارایی با بالاترین نرخ انباشت به جریان بوده است که به عنوان پول مورد استفاده قرار میگرفته، چرا که در طول زمان بهترین انتقال ارزش را در اختیار افراد قرار داده است.

کمتر از یک دهه از ظهور بیت کوین می گذرد. بنابراین شاید نتوان یک تصور درست از روند آن داشت. با این حال بررسی تاریخچه الگوها و روندهای قیمتی می تواند برای تحلیل قیمت ها نقطه بسیار مناسبی باشد. نیم شدن پاداش های بیت کوین در دو تاریخ 2012 و 2016 رخ داده است. این نیم شدن پاداش هر چهار سال یکبار یا پس از 210000 بلاک استخراج رخ می دهد.

هر دو حادثه نیم شدن پاداش قبل از وقوع روند افزایشی رخ داده است. این که آیا افزایش قیمت به دلیل کاهش پاداش بوده است، مشخص نیست. یک سال پس از اتفاق نصف شدن پاداش در سال 2012 قیمت بیت کوین به هزار دلار افزایش یافت. در آن زمان این بالاترین قیمت برای ارز شماره یک دنیای ارزهای دیجیتال بود. همچنین یک سال پس از نصف شدن پاداش ها در سال 2016 قیمت بیت کوین به یک نقطه عطف جدیدی رسید. در دسامبر سال 2017 قیمت بیت کوین به بالاترین قیمت خود تا به حال یعنی بالاتر از 19500 دلار رسید.

نیم شدن پاداش و قیمت بیت کوین:

الگوی تاریخی نشان می دهد که قیمت بیت کوین یک سال پس از نیم شدن پاداش، افزایش می یابد. با این حال تاریخ همیشه تصویر کامل و درستی از روند بازار ارزهای رمزنگاری شده ترسیم نخواهد کرد. به عنوان مثال در سال جاری بسیاری از پیشبینی های کارشناسان در مورد افزایش قیمت بیت کوین، محقق نشد و شکست خورد.

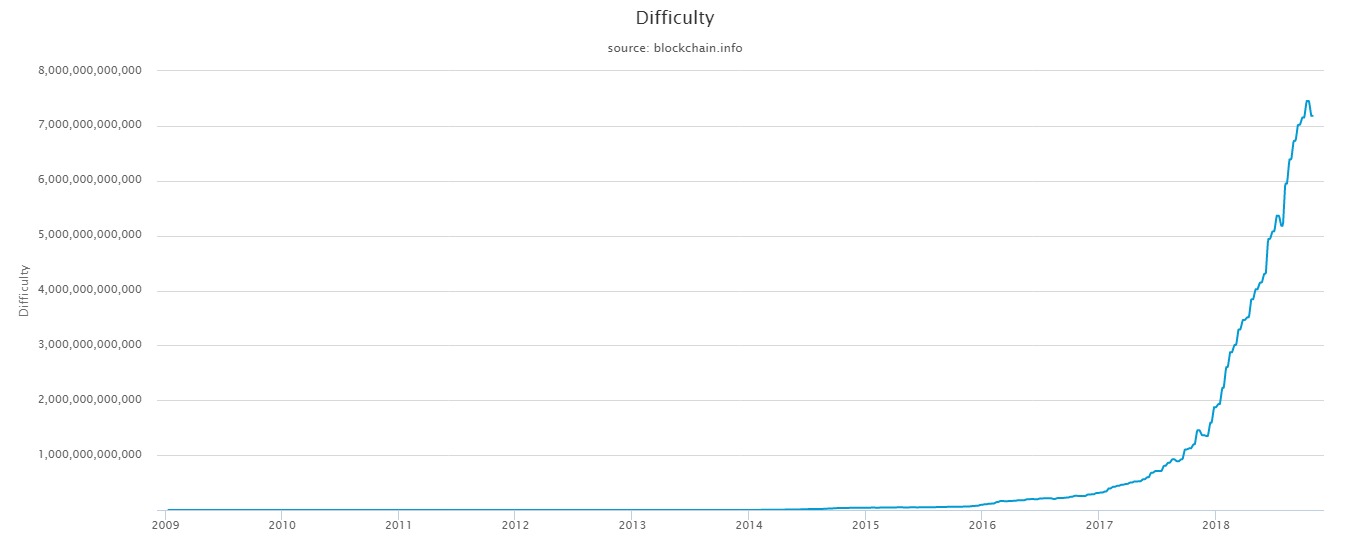

اگر یک رابطه ای بین نصف شدن پاداش و قیمت بیت کوین وجود داشته باشد، ممکن است تاثیر آن بر نرخ هش و ثبات یکسان نباشد. به طور خلاصه سوال اصلی، تاثیر نصف شدن پاداش بر قیمت بیت کوین نیست. سوال اصلی اینجاست که نصف شدن پاداش چطور می تواند بر رفتار استخراج کنندگان تاثیر بگذارد. کاهش پاداش به این معنی است که درآمد استخراج کنندگان ارزهای رمزنگاری شده کاهش می یابد، به ویژه که اگر سختی استخراج بلوک ها به همین شکل باقی بماند.

قیمت بیت کوین در ماه های آینده علاوه بر پاداش، به حجم معاملات شبکه نیز بستگی خواهد داشت. استخراج کنندگان برای انجام معاملات و تسهیل آن هزینه می کنند. اگر قیمت بیت کوین به اندازه کافی افزایش یابد، تا جایی که نصف شدن پاداش را جبران کند، نرخ هش می تواند ثابت و بدون تغییر باقی بماند.

کارشناسان و تحلیلگران بیت کوین نظرات و تحلیل های مختلفی را در رابطه با قیمت بیت کوین

پس از هاوینگ منتشر کرده اند. عده ای معتقدند که تا مدت ها پس از هاوینگ، خرید و فروش بیت کوین با قیمت خیلی بالاتری نسبت به قبل انجام نخواهد شد. اما در کل اکثریت جامعه ارزهای دیجیتال، نصف شدن پاداش ها در ماه می (اردیبهشت) سال آینده را عامل اصلی انفجار قیمت بیت کوین می دانند.

ترید بیت کوین در حال حاضر با قیمت 7200 دلار انجام می شود و روند آن طی هفته گذشته پس از یک روند صعودی موقتی بدون تغییر مانده است. پس از آنکه بیت کوین در تاریخ 21 نوامبر (30آبان) به کمتر از 8000 دلار کاهش یافت، این ارز دیجیتال نتوانست سطح مقاومتی را بشکند و به سطوح بالاتری دست یابد.

فیلیپ سوییفت (Philip Swift) تحلیلگر و کارشناس سرشناس ارزهای دیجیتال پیش بینی کرده است که هاوینگ سال آینده باعث ایجاد تغییر در احساسات حاکم بر بازار شده و قیمت بیت را به کانال 5رقمی برمی گرداند. وی با بررسی چند نمودار مختلف نتیجه گرفته است که احتمالا قیمت بیت کوین در آستانه یک روند صعودی دیگر قرار گرفته است.

به گفته او نمودار اول از میانگین متحرک 350 روزه به عنوان سطح حمایتی استفاده می کند و نوسان قیمت به بالاتر از این اندیکاتور معمولا نشانگر یک روند صعودی است. هرچند این نمودار، اندیکاتور تکنیکال رایجی نیست، زیرا اکثر تحلیلگران به استفاده از میانگین متحرک 50 و 200 روزه در بازه های هفتگی، روزانه و حتی کوتاه مدت تر تمایل دارند. بیت کوین در حال حاضر پایین تر از بازه زمانی روزانه است اما میانگین متحرک 50 هفته را حفظ میکند.

روند شبکه، معیار قابل توجه دیگری است و حجم معاملات داخل زنجیره ممکن است بیانگر نوسانی به سمت محدوده صعودی باشد. سوییفت افزود که در اواخر فاز نزولی چرخه بازار قرار داریم.

با ترکیب تمام این اندیکاتورها با نسبت طلایی به این نتیجه میرسیم که روند صعودی بزرگی در ژانویه یا فوریه خواهیم داشت که ارزش بیت را به کانال 12 تا 13 هزار دلار خواهد رساند.

وی برای دو ماه اول سال بعد، یک روند انفجاری را تا بالاترین قیمت سال 2019 پیش بینی کرد. مایک مک گلون (Mike McGlone) تحلیلگر بلومبرگ نیز با نظر وی موافق بوده و معتقد است که

خرید بیت کوین و همچنین فروش بیت کوین در سال آینده به کانال 5 رقمی بر می گردد.

انت ماینر (Antminer)، شناختهشدهترین و معروفترین ماینر ایسیک در بازار است که توسط شرکت چینی بیت مین تولید میشود. بالا گرفتن تب ماینینگ ارزهای دیجیتال در ایران و سایر کشورها، بسیاری از افرادی را که با بیت کوین و ارزهای دیجیتال آشنا نبودند را به سمت استخراج آنها کشانده است. در ادامه با ما همراه باشید و هر آنچه در رابطه با انت ماینرها نیاز است بدانید را در این مقاله مطالعه کنید.

بیت مین یک شرکت فناوری چینی است که اکثر افرادی که در حوزهاستخراج ارز دیجیتال فعالیت میکنند شاید تا الان اسم مینر یا

ماینر چیست را زیاد شنیده اید نام آن را به سبب دستگاههای اسیک انت ماینر شنیدهاند و با آن آشنایی دارند. اما فعالیتهای این شرکت تنها به ماینرها محدود نمیشود و محصولاتی مانند تراشهها، سرورها و خدماتی از قبیل راهکارهای رایانش ابری در حوزه بلاک چین و هوش مصنوعی نیز ارائه میدهد.

دفتر مرکزی و هسته اصلی این شرکت در سال 2013 در پکن تاسیس شد و در حال حاضر بیت مین حوزه فعالیت خود را در هنگکنگ، سنگاپور و ایالات متحده نیز گسترش داده است. در ژانویه 2019 که ارزش بازار ارز دیجیتال برابر با 122 میلیارد دلار بود، ارزش شرکت بیت مین حدود 15 میلیارد دلار برآورد شد که رقم قابل توجهی برای یک شرکت فعال در حوزه کریپتو محسوب میشود.

در زمینه استخراج ارز دیجیتال، بیت مین 75 درصد نیاز جهانی به ماینر ایسیک را با فروش میلیونها عدد دستگاه انت ماینر تامین میکند و سهم عمدهای در این بازار دارد.

بیش از 85 درصد درآمد این شرکت در نتیجه فروش دستگاهها و تجهیزات ماینینگ و مابقی آن از طریق استخراج انحصاری و خدمات استخر و فارمهای استخراج و دیگر فعالیتهای این شرکت به دست میآید.

همانطور که پیشتر نیز عنوان شد، محصول شناختهشده بیت مین دستگاههای ایسیک انت ماینر است. بیایید نگاهی جزئیتر به دستگاههای ایسیک و این محصول داشته باشیم.

مدارهای مجتمع با کاربرد خاص یا همان ASICها به طور خاص طراحی شدهاند که فقط یک کار را انجام دهند؛ استخراج ارز دیجیتال با سرعت بالا و مصرف برق پایین. ایسیکها در نتیجه توسعه و پیشرفت بلاک چینها و افزایش سختی شبکه و به دنبال آن عدم سودآوری کارتهای گرافیک برای استخراج برخی ارزها ایجاد شدند.

هر ارز دیجیتالی، الگوریتم رمزنگاری هش مخصوص خود را دارد و ماینرهای ایسیکها به گونهای طراحی میشوند که بتوانند با استفاده از آن الگوریتم خاص کار استخراج را انجام دهند.

به عنوان مثال ماینرهای ایسیک بیت کوین به گونهای طراحی میشوند که بتوانند الگوریتم هش SHA-256 را محاسبه کنند. این بدان معناست که این دستگاهها قادر خواهند بود که هر ارز دیگری مانند بیت کوین کش، که مبتنی بر الگوریتم مشابهی است را نیز استخراج کنند.

شرکت بیتمین الگوریتمهای مختلفی را برای انت ماینرهای خود در نظر گرفته است. پرکاربردترین دستگاههای ایسیک عرضه شده به بازار از الگوریتمهای زیر پشتیبانی میکنند:

اولین دستگاه استخراج ایسیک بر مبنای این الگوریتم و برای استخراج بیت کوین طراحی شد و در واقع شناختهشدهترین الگوریتم در دنیای ارزهای دیجیتال به شمار میآید. استخراج ارزهای دیجیتالی مانند بیت کوین، بیت کوین کش، کرون، پیرکوین، سیسکوین و … بر اساس این الگوریتم صورت میگیرد. دستگاههای Anminer S15، Antminer S11، Antminer S9 و Antminer S17 از جمله ماینرهای بیت مین هستند که با این الگوریتم کار میکنند.

اکوئیهش یک الگوریتم بر مبنای اثبات کار است که توسط گروه تحقیقاتی دانشگاه لوگزامبورگ معرفی و توسعه داده شد. آنها این الگوریتم را به منظور مقابله با مشکل سلطه دستگاههای ایسیک مختص استخراج بیت کوین و سکههای مشابه و تمرکززدایی در این صنعت طراحی کردند. از این الگوریتم برای استخراج ارزهایی مانند زیکش، زنکش، کومودو و … استفاده میشود. شرکت بیت مین دستگاههای انتماینر Z9 mini، انت ماینر Z9 و انت ماینر Z11 را برای این الگوریتم تولید کرده است.

این الگوریتم در زمان ایجاد ارز دیجیتال دش (Dash) پیشنهاد و ارائه شد. این الگوریتم 11 تابع هش را برای اثبات کار مورد استفاده قرار میدهد. ارزهایی از قبیل دش، مانیترییونیت، اونیکس و … از این الگوریتم بهره میبرند. انت ماینر D3 برای این الگوریتم ساخته شده است.

الگوریتم اسکریپت عملکردی امن برای تولید کلید بر مبنای رمز عبور است. برای هک کردن این الگوریتم، شما نیاز به حجم زیادی از حافظه با دسترسی تصادفی دارید. از این الگوریتم برای استخراج ارزهایی مانند لایت کوین، دوج کوین، ورج و … مورد استفاده قرار میگیرد. از جمله ماینرهایی که این الگوریتم را استخراج میکنند، انت ماینر L3 و ++L3 است.

نوع الگوریتم برای پروتکل اثبات کار از اهمیت برخوردار است. کاربرانی که در فرآیند استخراج یک ارز مشارکت میکنند، با توجه به میزان فعالیتشان پاداش دریافت میکنند.

الگوریتمهایی که در بالا به آنها اشاره شد از رایجترین الگوریتمهای دستگاههای انت ماینر هستند. از دیگر الگوریتمها میتوان به تنسوریتی (Tensority)، بلیک 256آر14 (Blake256R14) و بلیک 2بی (Blake2B) اشاره کرد. ذکر این نکته ضروری است که در حال حاضر شرکت بیت مین تنها به تولید دستگاههای استخراج مبتنی بر الگوریتم SHA-256 و Equihash میپردازد و عرضه سایر دستگاهها را متوقف کرده است.

اولین چیزی که

ماینر چیست و به چه فاکتورهای باید توجه کنید قدرت دستگاه و یا نرخ هش است که به تراهش بر ثانیه (Th/s)، گیگاهش بر ثانیه (Gh/s) و واحدهای اینچنینی بیان میشود. هر چه عدد این شاخص بزرگتر باشد، محاسبات با سرعت بیشتری صورت میپذیرد و در نتیجه شانس دریافت پاداش استخراج بیشتر افزایش مییابد.

مصرف برق دومین ویژگی مهم دستگاههای ایسیک است. در نظر گرفتن این فاکتور در صورت استفاده از چند دستگاه به طور همزمان و پاسخگویی قدرت شبکه برق از اهمیت ویژهای برخوردار است.

کارایی انرژی و میزان بازده دستگاه از دیگر ویژگیهای مهم و پیچیده است. فروشندگان این دستگاهها معمولا این پارامتر را با نسبت انرژی مصرف شده به هش پردازشی (J/Th) بیان میکنند. هر چه این نسبت کوچکتر باشد، کارایی دستگاه بیشتر است.

ویژگی مورد بررسی دیگر قیمت دستگاه است. این فاکتور همیشه در هنگام محاسبه دوره بازگشت سرمایه مورد توجه قرار میگیرد. به عبارت دیگر شما باید این نکته را در نظر بگیرید که زمانی که شما فرآیند استخراج را آغاز میکنید، درآمد چند ماه اول شما در واقع هزینه تجهیزاتی که خریداری کردید را پوشش میدهد و پس از آن به سوددهی خواهید رسید.

ویژگیهای که شاید در مقابل دیگر موارد خیلی حائز اهمیت نباشد اما ارزش اشاره کردن را دارد، سروصدا و تولید گرمای این دستگاهها است. همانطور که میدانید صدا و گرمای ایجاد شده توسط دستگاههای ایسیک زیاد است و اگر این موضوع برای شما اهمیت دارد، در هنگام خرید باید به آن توجه کنید و آن را مد نظر قرار دهید.

برای خرید دستگاه های ماینر می بایست قدرت این دستگاه ها را ابتدا مد نظر قرار دهید که معیار آن نرخ هش است که معمولا بر اساس تراهش بر ثانیه (Th/s) و یا گیگاهش بر ثانیه (Gh/s) است. طبیعی است که بالا بودن مقدار عدد این شاخص نشان از قدرتمند بودن دستگاه ماینر دارد و نتیجتا محاسبات را با سرعت بیشتری انجام داده و شانس شما را برای پاداش استخراج افزایش می دهد.

کارایی انرژی و بازده دستگاه نیز ویژگی مهمی است که حتما می بایست مد نظر قرار دهید. معمولا این فاکتور با نسبت انرژی مصرف شده به هش پردازشی (J/Th) شناخته می شود. کوچک تر بودن این نسبت نشان از کارایی بیشترِ دستگاه دارد.

نکته ی بسیار مهم بعدی مصرف برق دستگاه های استخراج است. اگر قصد خرید و استفاده از تعداد زیادی از دستگاه های ماینینگ را دارید، حتما این فاکتور را مورد لحاظ قرار دهید.

بحث قیمت نیز همواره در هر فعالیتی مهم است و نمی توان از اهمیت این موضوع در خرید دستگاه های مانینیگ کاست. اگر قصد استخراج ارزهای دیجیتال و خرید دستگاه ها را دارید، حتما این فاکتور را محاسبه کنید که چه زمانی و در چه شرایطی به نقطه سر به سر و نهایتا سود خواهید رسید.

ویژگی مهم دیگر و آخرین نکته سر و صدا و تعمیرات و نگهداری دستگاه های استخراج است. اکثر دستگاه های استخراج دارای سر و صدای زیادی هستند و همینطور گرمای زیادی تولید می کنند بنابراین تعداد زیاد این دستگاه ها را نمی توان در محیطی مانند منزل نگهداری کرد. استهلاک و خرابی دستگاه های خود را هم در نظر بگیرید و برای کاهش ریسک خرابی می بایست به دستگاه های خود رسیدگی کنید.

برخی افراد گمان می کنند که این دستگاه ها همواره سودآور است و هیچ معایبی ندارد اما اینگونه نیست. به طور خلاصه به مزایا و معایب دستگاه های انت ماینر می پردازیم:

یکی از محبوب ترین مدل های انت ماینر (Antminer) مدل S9 می باشد که مورد استقبال فراوان کاربرانی قرار گرفت که قصد استخراج ارزهای دیجیتالی را دارند.

پارسیان ماینر

با توجه به مصرف زیاد برق در عملیات استخراج بیت کوین و نیاز به تولید انرژی با سوختهای فسیلی، افراد زیادی درباره تاثیر استخراج بیت کوین بر آلودگی محیط زیست نگران هستند. این مقاله اثبات میکند که ماینینگ بیت کوین نه تنها به محیط زیست آسیب نمیرساند، بلکه به حفاظت از آن هم کمک میکند.

مطلبی که میخوانید، حاصل پژوهشهای آقای هری آلفورد» (Harry Alford) دربارهی استخراج بیت کوین و ارزیابی تاثیرات کربن و میزان مصرف انرژی در این صنعت است که در وبسایت مدویوممنتشر شده است. بر اساس تحقیقات آقای آلفورد، میتوان امیدوار بود که استخراج بیت کوین تغییر و تحولات مثبتی در روشهای حفاظت از محیط زیست ایجاد کند.

استخراج بیت کوین در ایالات متحده روندی متفاوت در پیش گرفته است.استخراج کننده بیت کوین به تدریج به استفاده از انرژی تجدیدپذیر و نیروی برقآبی (هیدروالکتریک) برای استخراج روی میآورند. این منابع انرژی علاوه بر اینکه ارزانترند، به محیط زیست هم آسیبی وارد نمیکنند. بسیاری از ماینرهای بیت کوین در حال کوچ کردن به مناطق روستایی این کشور هستند؛ مخصوصاً روستاهایی که ساکنان آن دسته جمعی به شهرها مهاجرت کردهاند.

از آنجایی که این کلاس دارایی جدید (بیت کوین) به طور مداوم در حال بالغتر شدن است، لازم است تا دوباره چشمانداز آن را بررسی، یافتههای اساسی را ارائه و ارزیابی کنیم تا بدانیم که چه کسانی بهترین موقعیت را برای بهرهبرداری از این فناوری دارند.

موقعیت فعلی بیت کوین در بازار ارزهای دیجیتال

بیت کوین اولین ارز دیجیتال جهان است که در سال 2009 ساتوشی ناکاموتو آن را معرفی کرد. این ارز دیجیتال از طریق یک دفتر کل دیجیتال (لجر) به نام بلاک چین، به شیوهای کاملاً ایمن در اینترنت ذخیره و مبادله میشود. بلاک چین فهرستی از سوابق به نام بلاکها است که با استفاده از فناوری رمزنگاری به یکدیگر متصل میشوند و مدام بر تعداد آنها افزوده میشود. هر بلاک حاوی یک هش رمزنگاری شده از بلاک قبلی، یک برچسب زمان و اطلاعات مربوط به تراکنش است. بیت کوین به واحدهای کوچکتری به نام ساتوشی قابل تقسیم است. هر ساتوشی صد میلیونیم بیت کوین است (0?00000001).

مالکیت بیت کوین به دلایل زیادی سودمند است که از آن جمله میتوان به غیرمتمرکز بودن ماهیت آن و نیز کارمزدهای کمتری که نسبت به روشهای پرداخت آنلاین سنتی دارد اشاره کرد. همچنین در مقایسه با سایر ارزهای دیجیتال، بیت کوین بیشترین ارزش بازار و بالاترین نسبت انباشت به جریان (عرضه در گردش نسبت به تولید سالانه) را دارد. در زمان نگارش این مقاله ارزش بازار بیت کوین 168?3 میلیارد دلار، حجم مبادلات آن معادل 27?2 میلیارد دلار و تعداد سکههای در گردش یا عرضه شده آن 18 میلیون دلار است.

بیت کوین با ارزهای ملی (فیات) هم قابل خریداری است. خرید و فروش آن در صرافیها مانند صرافی کوین بیس انجام میشود. برای به دست آوردن بیت کوین میتوانید از روشهای مختلفی استفاده کنید. برخی افراد حقوقشان را در ازای کار به صورت بیت کوین دریافت میکنند، برخی دیگر با بازی کردن در بازیهای ویدئویی خاص بیت کوین جایزه میگیرند و برخی دیگر آن را استخراج میکنند. میتوانید هر کدام از این روشها را که برایتان مناسبتر است انتخاب کنید.

شبکهی بیت کوین به افرادی که توان محاسباتیشان را برای تأیید تراکنشها در اختیار شبکه قرار میدهند، پاداش میدهد تا انگیزهی بیشتری برای همکاری داشته باشند. هر ماینری که موفق به تأیید یک بلاک شود، مقداری بیت کوین پاداش میگیرد. همانطور که عمر عرفان (Umair Irfan)، یکی از کارمندان شرکت واکس مدیا (شرکت رسانهای دیجیتال آمریکایی مستقر در واشنگتن دی.سی) توضیح میدهد، استخراج، صنعتی کاملا رقابتی است:

با قیمتی که بیت کوین دارد، پاداش استخراج آن به دلار مبلغ قابل توجهی به شمار میرود. بنابراین اگر سختافزار مناسب را داشته باشید با احتساب هزینههای اولیه، این کار میتواند واقعا سودآور باشد. این بلاکها تقریبا هر ده دقیقه یک بار به بلاک چین اضافه میشوند. اما استخراج به شدت رقابتی است، زیرا فقط یک ماینر در بین همهی ماینرها پاداش را به ازای بلاک تأیید شده میگیرد. با گذشت زمان، محاسبات مورد نیاز برای تأیید یک بلاک سختتر و جایزه بیت کوین هم کمتر میشود. از طرفی قیمت آن ناپایدار است (قیمت بیت کوین در دسامبر 2017 به اوج خود یعنی به بیش از 19 هزار و 500 دلار رسید). همه این عوامل سبب ایجاد رقابتی شدید در بین افراد شده است، بنابراین آنها سعی میکنند از سختافزارهای کامپیوتری بهتر و پیشرفتهتری برای تأیید سریعتر تراکنشها بهره ببرند که مسلما باید منابع انرژی بیشتری را به این کار اختصاص دهند.

استخراج بیت کوین با حل الگوریتمهای اجماع اثبات کار یا معادلات ریاضی انجام میشود که امنیت شبکه را تأمین میکنند. برای حل این معماهای پیچیده، باید سختافزارهای مخصوص ایسیک (ASIC) داشته باشید. ایسیک یا همان مدارهای مجتمع با کاربرد خاص برای استخراج بیت کوین استفاده میشود که مصرف برق آنها بالاست.

به خروجی تابع هش (یا تابع درهمسازی)، یک هش میگوییم. دربارهی بیت کوین، هش ریت (یا نرخ هش) سرعتی است که در آن یک کامپیوتر میتواند عملیات محاسباتی کد را به اتمام برساند. هر چه نرخ هش بالاتر باشد بهتر است، زیرا شانسِ یافتن بلاک بعدی و دریافت پاداش در آن بیشتر میشود. به همین دلیل معمولا ماینرها با هم در یک استخر استخراج حضور مییابند تا با همکاری یکدیگر قدرت هش را بالاتر ببرند. به این ترتیب شانس یافتن بلاک بیشتر میشود. در انتها هر ماینر به تناسب توان محاسباتی که در استخر قرار داده است، سهمش را از پاداش برمیدارد.

شبکه بیت کوین با استخراج بلاک جنسیس (بلاک با شماره صفر که اولین بلاک بیت کوین است) توسط ساتوشی ناکاموتو به وجود آمد که پاداش آن 50 بیت کوین بود. تعداد کل بیت کوینها فقط 21 میلیون خواهد بود. مو ادهم» همبنیانگذار شرکت بلاک چینی بیتاکسز» (Bitaccess) در این باره گفته است:

بنا به تعریف، ثابت بودن تعداد بیت کوین سبب ضد تورمی بودن این دارایی میشود که درست نقطه مقابل داراییهای تورمی است.

هر 10 دقیقه، یک بلاک از تراکنشهای بیت کوین توسط ماینرها حل میشود و به بلاک چین بیت کوین اضافه میشود. بعد از هر 210 هزار بلاک، یک هاوینگ (نصف شدن) اتفاق میافتد که تقریبا هر چهار سال یک بار باید منتظر آن باشیم. در حال حاضر ماینرهای بیت کوین در هر بار استخراج موفقیتآمیز یک بلاک، 12?5 بیت کوین دریافت میکنند. در هاوینگ بعدی که در می 2020 اتفاق خواهد افتاد، این مقدار برابر با 6?25 بیت کوین خواهد بود. این پاداش در سال 2024، 2028 و هر چهار سال بعد از آن هم نصف خواهد شد تا زمانی که به صفر برسد.

بیشتر استخرهای بیت کوین و

خرید ماینر در چین مستقر شدهاند. یکی از آنها بیت مین است که در سال 2013 توسط جی هان وو» و میکری ژان» تأسیس شد و امروز به بزرگترین شرکت طراح تراشههای ایسیک در جهان تبدیل شده است. این شرکت، دو استخراج بزرگ بیت کوین یعنی (BTC.com) و انت پول (Antpool) را اداره میکند. بیت مین حدود 2?8 میلیارد دلار در نیمه اول سال 2018 درآمد داشت.

برآوردی از توزیع هش ریت در بین بزرگترین استخرهای استخراج در جهان

شرکتهایی مانند F2Pool، Bitfury و بلاک استریم» (BlockStream) سه تا از بزرگترین شرکتهای استخراج هستند. بلاک استریم که با مشتریانی مانند Fidelity Center for Applied Technology» و رید هافمن هم بنیانگذار لینکدین کار میکند، به تازگی از ایجاد مراکز داده جدید استخراج بیت کوین در استان کبک کانادا و ادل در ایالت جورجیا خبر داده است.

اگر سازمانها و نهادهای آمریکایی در نهایت به بیت کوین روی آورند، احتمال اینکه ماینرهای بیشتری به ایالات متحده بیایند و از منابع انرژی ارزانتر و پایدارتری برای استخراج استفاده کنند، بیشتر خواهد شد. خوبیِ این کار این است که ماینرها میتوانند از زیر بار مقررات سختگیرانه چین خلاص شوند.

شرکت Layer1» به تازگی مبلغ 50 میلیون دلار از پیتر تیل، بنیانگذار پی پل، برای استخراج بیت کوین با منابع تجدیدپذیر دریافت کرد. این مبلغ علاوه بر راهاندازی پست برق اختصاصی، صرف خرید انرژی خورشیدی و انرژی بادی که در مکانی دورافتاده در تگزاس تولید میشود، خواهد شد. از سوی دیگر، موج مهاجرت ماینرهای بیت کوین به روستاهای واشنگتن رسیده است و مقصد بعدی ایالت اورگان خواهد بود. تاسیساتی که در سواحل ویرجینیا برای استخراج بیت کوین وجود دارد و بالغ بر 65 میلیون دلار ارزشگذاری شده، یکی از بزرگترین مراکز داده در آمریکای شمالی است. با همه این خبرهای خوب، برخی عملیات استخراج هم بودهاند که با مشکلاتی مواجه شدهاند.

تجهیزات استخراج بیت کوین متعلق به بلاک استریم در استان کبک کانادا

در سال 2018، با وجود علاقه شدیدی که برای استخراج بیت کوین در سرتاسر ایالات متحده ایجاد شده بود، عملیات تجاری استخراج ارزهای دیجیتال در برخی مناطق موقتا ممنوع شد. برای نمونه در شهر پلاتسبورگ، حفاظت از منابع طبیعی، تاریخی، فرهنگی و الکتریکی شهر» را به عنوان دلیل این تعلیق اعلام کردند. ماینرها به خاطر برق صنعتی ارزان در پلاتسبورگ (2?7 سنت برای هر کیلووات) مجذوب این شهر در مرز کانادا شده بودند.

برق این ناحیه از سدهای برق آبی در نزدیکی رودخانه سنت لارنس تولید میشود که در اصل برق صنایعی مانند کارخانه ذوب آلومینیوم را تأمین میکند که فعالیت این صنایع با کاهش چشمگیری روبرو شده بود. همچنین به دلیل عملیات استخراج، قبض برق ساکنان تا 50% افزایش یافت که سبب اعتراض آنها شد. از سوی دیگر سروصدای فنهای خنککننده بسیار آزاردهنده بود و نگرانیهایی هم بابت انتشار حجم زیاد گرما در جو به وجود آمده بود. با این حال، در کمتر از یک سال این تعلیق را برداشتند و به ماینرها اجازه دادند با پذیرفتن یک سری تعهدات وارد شهر شوند. کالین رِد، شهردار پلاتسبورگ نیویورک گفت:

یکی از مواردی که به این قانون محلی جدید اضافه شده است، این است که ماینرها موظف هستند مقدار معینی از گرمای تولید شده را بازیافت و مجددا استفاده کنند.

از آن زمان، قانونگذاران ایالتی نیویورک اپراتورهای استخراج بیت کوین را مسئول پرداخت هر گونه هزینه اضافی کردهاند.

با وجود اینکه بیت کوین به عنوان نوعی فناوری که به ایستم آسیب میرساند شهرت یافته است، اما برخی سازمانهای بزرگ و کوچک، از بلاک چین به منظور توانمندسازی انقلاب کشاورزی احیا کننده» استفاده میکنند. هدف اصلی این روند، وارونه کردن ورود دیاکسید کربن به جو است.

مأموریتاستارتاپ نُری» (Nori) وارونه کردن تغییرات اقلیم است. این استارتاپ قصد دارد بازاری را روی بلاک چین پیاده کند که در آن به کارآفرینان مبالغی پرداخت شود و آنها در ازای آن دیاکسید کربن را در جو از بین ببرند یا ذخیره کنند. نری فقط یکی از پروژههای رو به رشدی است که در سالهای اخیر در حوزه فناوری کربن راهاندازی شدهاند. یک شتاب دهنده معتبر به نام (Y Combinator) هست که مبالغ زیادی را در بخش کربنزدایی سرمایهگذاری میکند. همچنین بنیاد XPrize به تازگی یک نظرسنجی از شرکتهای حوزه فناوری کربن (فقط در دو منطقه آمریکای شمالی و اروپا) به عمل آورده است که نتایج آن نشان میدهد بیش از 250 شرکت، جمعا مبلغ 2 میلیارد دلار سرمایه جمعآوری کردهاند که قرار است آن را برای جمعآوری کربن صرف کنند که بعدها یا باید از این کربن استفاده کنند یا برای همیشه آن را زیر زمین ذخیره کرد. ماریا کالوچی در مطلبی که در سایت گریست» (Grist) منتشر کرد نوشت:

با اینکه سهم دولتها و شرکتهایی که بیشترین مصرف انرژی را دارند در این سرمایهگذاری بیشتر است، اما بشردوستان و ثروتمندان زیادی هم وجود دارند که مشتاق تسریع روند ایجاد اقتصادی برپایه استفاده از کمترین میزان کربن هستند.

در حال حاضر، سازمانهای غیرانتفاعی در موقعیتی هستند که میتوانند از بیت کوین، بلاک چین و صنعت استخراج بیشترین بهره را ببرند. مؤسسه اوربان» (Urban Institute) اعلام کرده است که میزان کمکهای خیریه غیر نقدی به شکل چشمگیری در حال افزایش است. احتمالا این رشد در ارتباط با افزایش تعداد صندوقهای مشاوره به اهداکنندگان است». ارزش کمکهای اهدایی این صندوقها در بین سالهای 2016 تا 2017 تا یک میلیارد دلار افزایش یافت. شِنا اشلی میگوید:

کمکهای غیر نقدی که شامل داراییهای ارزشمندی مانند سهام شرکتهای سهامی عام، سهام غیر قابل معامله، املاک و مستغلات، سرمایهگذاری خصوصی، اشیای کلکسیونی، کارهای هنری ارزشمند و ارز دیجیتال است به شدت افزایش یافته است. آخرین آمار موجود از سال 2016 نشان میدهد که کمکهای غیر نقدی در آن سال جمعا 79?5 میلیارد دلار یا 34 درصد از کل کمکهای خیریه را تشکیل میدادند که 49 میلیارد دلار بیشتر از کمکهای جمعآوری شده در سال مالی 2014 بود.

برخی سازمانهای غیرانتفاعی برجسته هم در حال حاضر این روش کمکهای اهدایی را پذیرفتهاند. برای نمونه، یک سازمان زیست محیطی غیرانتفاعی آمریکایی به نام کانزرویشن اینترنشنال» (Conservation International) در بین گزینههای مربوط به کمکهای خیریه، گزینهی بیت کوین را هم اضافه کرد. در وبسایت این سازمان آمده است:

فناوری بنیادین ارزهای دیجیتال، شیوه حفاظت از محیط زیست را تغییر خواهد داد. این حرکت تحولآفرین را همین امروز هم میتوانیم آغاز کنیم: با اهدای بیت کوین به مؤسسه ما کمک کنید تا بتوانیم از طبیعتی که همه ما برای تأمین مواد غذایی، آب آشامیدنی و امرار معاش به آن نیاز داریم حفاظت کنیم.

این شرکت از بیت پی» (BitPay) برای دریافت بیت کوینهای اهدایی استفاده میکند که فقط با کیف پولهای سازگار با پروتکلهای پرداخت مانند میسلیوم، (Bitcoin.com) و نظایر آنها کار میکند.

صفحه اهدای بیت کوین وب سایت کانزرویشن اینترنشنال

سازمان یونیسف هم از راهاندازی یک صندوق ارز دیجیتال خبر داد. یونیسف قصد دارد از فناوری متن باز به نفع کودکان و نوجوانان در سراسر جهان استفاده کند. این صندوق امکان انجام تراکنشهای ارز دیجیتال مخصوصا بیت کوین و اتر را فراهم میکند. یونیسف در این راستا با تیمهای مختلفی از جمله تیمهای مالی، قانونی و سایر تیمهای فنی همکاری کرد و در بنیاد اتریوم شریک شد. یونیسف دریافته است که این فناوری مزایای بسیار مهمی دارد. برای نمونه، با گسترش شبکه بیت کوین فرایند دریافت کمکهای خیریه راحتتر و پیگیری جریان اهداییها و تراکنشها بسیار شفافتر میشود. همچنین میتوان سیستمهای ارائهدهنده برنامههای سازمان را بهبود بخشید.

استخراج بیت کوین از پتانسیل بالایی برای پشتیبانی از جوامع روستایی برخوردار است. مناطق روستایی به دلیل زمینهایشان و نیز نزدیک بودنشان به منابع طبیعی و آب، با بیش از 12 مرکز استخراج در برخی از شهرها به اصطلاح کانونِ توجه استخراج بیت کوین» نامیده شدهاند.

در سال 2017، وبسایت فورچون گزارشی از یک مطالعه تهیه کرد که شرکت کرسنت الکتریک درباره هزینههای استخراج بر حسب مقدار نیروی الکتریکی مصرفشده توسط سه نمونه از محبوب ترین ماینرهای آن دوران یعنی انت ماینر S9، انت ماینر S7 و آوالون 6 صورت گرفته بود. سپس تعداد روزهایی که برای هر یک طول میکشد تا یک سکه را استخراج کنند (که بسته به نوع دستگاه از 452 تا بیش از 1800 روز متغیر است) حساب کرد و بعد این مقدار را در متوسط نرخ برق در هر ایالت ضرب کرد. در زیر 5 تا از ارزانترین ایالتها (مناطق روستاییشان) را میبینید:

استخراج بیت کوین در مناطق بومی نه تنها برای کارآفرینان و سرمایهگذاران، که میتواند برای روستاها و شهرهای کوچک مخصوصا آنهایی که از پیشرفتهای فناوری و بازارهای نوظهور محرومند مزیت بزرگی داشته باشد. صنعت استخراج فرصت قابل توجهی را در اختیار شرکتها و سازمانهای دولتی و خصوصی که به چالشهای زیست محیطی مانند تغییر اقلیم و از بین رفتن زیستگاهها رسیدگی میکنند قرار میدهد. برای نمونه صندوق کانزرویشن فاند» (The Conservation Fund) در زمینه حفاظت از محیط زیست یکی از آن سازمانهایی است که میتواند شراکت سودمندی با شرکتهای استخراج داشته باشد.

آبزرویشن فاند یک صندوق غیرانتفاعی زیست محیطی آمریکایی است و همزمان فعالیتهای حفاظت از محیط زیست و پیشرفتهای اقتصادی را دنبال میکند. این سازمان از زمان تأسیس در سال 1985، بیش از 7 میلیون زمین و منابع آب از پارکها گرفته تا میدانهای جنگ تاریخی و مناطق جنگلی در کل 50 ایالت آمریکا محافظت کرده است.

این صندوق با پیشگامان جامعه و دولت، کسبوکارها، زمینداران و مالکان، سازمانهای غیرانتفاعی محیط زیست و سایر شرکا برای ایجاد راهحلهای نوآورانه به منظور تلفیق اهداف اقتصادی و زیست محیطی همکاری میکند. همچنین از طریق همکاری با سایر جوامع در تلاش است تا به شکل راهبردی برای ایجاد فضاهای سبز برنامهریزی کند و در این راستا آموزشهایی را در زمینه حفاظت از منابع طبیعی و استفاده از آنها به شکلی که به طبیعت آسیب نرسد ارائه میدهد.

خدمات این صندوق شامل تأمین مالی برای حفاظت از محیط زیست، تهیه وجه برای کسبوکارهای سبز کوچک، توسعه اجتماعی و اقتصادی، خدمات کاهش آسیب زیست محیطی، برنامهریزی برای ایجاد زیرساخت سبز و آموزش حفاظت از منابع طبیعی است. این صندوق با کسانی کار میکند که اولویتهای حفاظت از منابع طبیعی را شناسایی کردهاند و برای رسیدن به اهدافشان در این راستا نیازمند کمک در زمینههای مختلف هستند.

ماینرهای بیت کوین میتوانند با این صندوق و سایر سازمانهای مشابه همکاری کنند تا نقش مخرب بیت کوین در تغییر اقلیم را به نقش سازنده بیت کوین در محیط زیست و رونق اقتصاد تغییر دهند. سایر خدمات میتوانند در راستای کاهش انتشار کربن، بهرهگیری از مشارکتهای گسترده در این صندوق، ایجاد تسهیلات و موارد دیگری به کار روند. بیت کوین بیثبات هست، اما تنها هدفش قویتر شدن است و برای این کار نیاز بیشتری به استخراج وجود دارد.

طراحی مراکز استخراج بیت کوین، مشابه همان مراکز داده تجاری است که همهی ما با آنها آشنا هستیم. استخراج بیت کوین به سختافزار قوی و مکانیسمهای خنک کننده برای دستیابی به صرفهجویی به مقیاس (به معنای مزایای کاهش هزینه از طریق تولید انبوه است) نیاز دارد. نقطه قوت مراکز داده استخراج بیت کوین در مقایسه با مراکز داده تجاری یا شرکتی، این است که مراکز استخراج فقط برای انجام یک کار مشخص طراحی شدهاند.

از سوی دیگر معمولا مشتریان برای رسیدن به مراکز داده سنتی همیشه باید مسافتهای طولانی را طی کنند، در حالیکه استخراج بیت کوین غیرمتمرکز است و مشتریان آن در سراسر جهان پراکنده هستند. درست است که مراکز استخراج بیت کوین به نیروی برق و دستگاههای خنککننده بیشتری نیاز دارند، اما با هاوینگ بیت کوین که هر چهار سال یک بار اتفاق میافتد مصرف انرژی هم باید به تناسب کاهش یابد.

نصب تجهیزات استخراج بیت کوین در سایت های تولید و استخراج نفت، راهکاری برای حل این مشکل ارائه میدهد. بعضی از شرکت ها هم اکنون این نوع سرویس را فراهم میکنند. موتورهای گازی برای تولید برق مورد نیاز سیستم های ماینینگ استفاده میشوند. تولید کنندگان نفت در حالی که اطمینان حاصل میکنند استخراج نفت با مشکل مواجه نشود، هم چنان مطابق با مقررات دفع و تخلیه گازها باقی میمانند و در عین حال درآمد بیشتری کسب میکنند. پاداش های ماینینگ میتواند به طور چشمگیری بیشتر از قیمت فروش گازها به شرکت های دیگر میباشد. در عین حال، طبیعت نیز از گازهای گلخانه ای بسیار قوی مصون میمانند. قابل ذکر است که گاز متان 25 برابر دی اکسید کربن مضرتر است.

آپاستریم دیتا (Upstream Data) شرکت کانادایی است که دیتاسنترهای ماینینگ موبایل ارائه میدهد که شرکت های نفتی میتوانند این دیتاسنترها را خریداری یا اجاره کنند و در تاسیسات خود که نیاز به تخلیه گازهای همراه دارند نصب کنند. این شرکت ها میتوانند بیش از 15 برابر بیشتر از قیمت سوخت در بازار، درآمد کسب کنند در حالی که انتشار آلاینده های کربنی نیز کاهش مییابد. دیتاسنترها بر اساس تجهیزات و میزان قدرت آنها، در تنظیمات و پیکربندی های مختلفی ارائه میشود. مدل اهم کومبو (Ohmm Combo) را میتوان با اسیک هایی با توان 125 کیلووات و با نیروی محرکه گاز طبیعی سفارش داد که تمام این سیستم در یک محفظه قرار دارد. قیمت نسخه متوسط این مدل 28 هزار دلار کانادا است. محصول جدیدی که اهم مینی (Ohmm Mini) نام دارد و حاوی دیتاسنتری با توان 50 کیلووات است برای خرید موجود است و هم چنین اهم مگا (Ohmm Mega) با دیتاسنتری با توان 1000 کیلووات نیز درحال توسعه میباشد.

استیفن باربور (Stephen Barbour) موسس و مدیرعامل آپاستریم دیتا که فارغالتحصیل رشته مهندسی مکانیک است و 8 سال تجربه کار در صنعت نفت را دارد در این خصوص گفت که کسب و کار وی به کار خود ادامه میدهد. اوایل ماه جاری، وی درباره به کارگیری دیتاسنترهای جدید اهم (Ohmm) در تگزاس توییت کرد. وی خاطر نشان کرد که گزارش رسانه ها در خصوص راهکار ارائه شده توسط شرکت او، مشروعیت بیشتری به ماینینگ کریپتو به عنوان ابزاری برای استفاده از گازهای هدر رفته داده است. شرکت آپاستریم دیتا به دریافت سفارش های جدید ادامه داده و آزمایش هایی با گروههای کوچک و بزرگ انجام میدهد. باربور در این خصوص گفت:

اتفاقات بسیار خوبی برای ما در حال رخ دادن است بنابراین برای گسترش خدمات خود بسیار هیجان زده ایم. از دیتاسنترهای ما علاوه بر صنعت نفت، میتوان در ماینینگ های سنتی نیز استفاده کرد. هرچند معتقدم آینده

خرید ماینر بیت کوین در صنعت نفت و گاز قرار دارد زیرا تولید و هدر رفتن انرژی در این صنعت بسیار زیاد است.

مطالعات مختلف نشان داده اند که شرکت های نفتی مقدار بسیار زیادی از گاز طبیعی را هر ساله دفع میکنند یا میسوزانند. طبق گزارش بانک جهانی، هر ساله 150 میلیارد متر مکعب گاز طبیعی سوزانده میشود که 25 درصد کل مصرف آمریکا میباشد. تحلیلی که توسط جنرال الکتریک (General Electric) انجام شده است بیان میکند که هرساله 5 درصد تولید گاز جهانی سوزانده میشود.

سرگی گراسیموویچ موسس ایزی بلاک چین

سرگی گراسیموویچ موسس ایزی بلاک چین

ایزی بلاک چین (EZ Blockchain) شرکت دیگری است که در حال گسترش حوزه عملیاتی خود در صنعت نفت میباشد. این شرکت سیستم کاهش سوزاندن گاز طراحی کرده است که قابل اجرا بر روی چاه های نفت و استخراج ارزهای دیجیتال با استفاده از انرژی حاصل از گازهای مشعل است. واحدهای ماینینگ قابل حمل ایزی اسمارت باکس مجهز به ژنراتورهای گازی-الکتریکی است تا گازهای همراه را به برق مورد استفاده در پردازش اطلاعات موجود در ماینینگ کریپتو تبدیل کند. این شرکت تاکنون 14 واحد را به 3 مکان تحویل داده است که این 13 واحد دارای توان عملیاتی 6 مگاوات و توان هش 64 پتاهش در ثانیه میباشند. درباره این اقدامات و چشم اندازهای آینده درباره این صنعت، سرگی گراسیموویچ (Sergii Gerasymovych) موسس ایزی بلاک چین گفته است:

حوزه اصلی اقدامات و بازار هدف ما منطقه باکن در شمال داکوتا است که مقدار گاز بسیار زیادی سوزانده میشود. گاز خام گاز پاکی نیست و شامل متان، بوتان، هگزان، پنتان، اتان و سایر گازها میباشد. شرکت های NGL قانونا باید گازهای خام را قبل از سوزاندن، تصفیه کرده و برای این کار نیز باید هزینه کنند.

کوچکترین مدل این تجهیزات، ایزی اسمارتگرید (EZ Smartgrid) میباشد که شامل دیتاسنتری 350 کیلوواتی و مجهز به 250 ماینر S9 میباشد و با استفاده از ژنراتور گازی-الکتریکی، روزانه تا 3 میلیون متر مکعب گاز استفاده میکند. گراسیموویچ خاطر نشان کرد:

این مقدار مصرف برای تولیدکنندگان نفت بسیار ناچیز است اما ما بر روی مشکل مقیاس پذیری کار کرده ایم. ما همکاری های استراتژیکی با جنباکر شرکت توزیع کننده ژنراتور داشته ایم که ژنراتورهایی با توان 200 کیلووات تا 10 مگاوات را ارائه میدهند که میتوانند با گاز طبیعی و چندین گاز دیگر نیز کار کنند.

به نظر گراسیموویچ این امر باعث تغییر شرایط میشود زیرا چاه های کوچک در داکوتای شمالی روزانه به طور میانگین 10 میلیون متر مکعب گاز تولید کنند، این در حالی است که هر شرکت نفتی حداقل پنج چاه نفت دارد.

در حال حاضر این شرکت با یکی از تولیدکنندگان نفت در منطقه باکن همکاری میکند و در صدد شروع همکاری با یکی دیگر از تولیدکنندگان دیگر نیز میباشد. تیم این شرکت هم چنین درحال ارزیابی مکانی در حوزه آپالاچین با توان 10 مگاوات است. موسس ایزی بلاک چین معتقد است فرصت های بسیار زیادی برای گسترش این نوع ماینینگ کریپتو به ویژه در آمریکای شمالی وجود دارد. سوختی که روزانه تبدیل به گاز مشعل میشود در واقع به هدر میرود و ساخت لوله های انتقال آن نیز از نظر اقتصادی امکان پذیر نیست.

گازهای مازاد زیادی در داکوتای شمالی وجود دارد تا باعث فعال بودن یک سوم کل شبکه بیت کوین شود. این نوع استخراج بیت کوین مشکلات مربوط به محیط زیست را نیز حل میکند.

سرگی گراسیموویچ انتظار دارد شرکت های حفاری بیشتری این تجهیزات ماینینگ را در سایت های حفاری خود نصب کنند تا از گازهای مازادی که هدر میرود بهره برداری کنند. هرچند این امر سریعا رخ نمیدهد زیرا صنعت نفت و گاز بسیار محافظه کار است. مدتی طول میکشد تا شرکت های کوچک تا متوسط به دنبال رویکردی جدید و نوآورانه باشند. گراسیموویچ اذعان داشت:

این شرکت ها در تجارت استخراج نفت فعالیت دارند، نه استخراج بیت کوین. به همین دلیل است که ایزی بلاک چین معمولا اقدامات ماینینگ بیت کوین را برای آنها انجام میدهد.

گراسیموویچ تاکید کرد که این اقدامات معمولا به سرمایه گذاری های زیادی در تجهیزات تولید گاز نیاز دارد. وی بیان کرد:

این مورد، مانع دیگری است که تولیدکنندگان نفت با آن مواجه اند. شرکت های کوچک میتوانند ده ها چاه و شرکت های متوسط میتوانند صدها یا حتی هزاران چاه را مدیریت کنند. این بدان معنا است که اقدامات ماینینگ بسیار زیادی باید انجام و ایجاد شود تا مشکل سوزاندن و هدر رفتن گازهای مازاد به طور کامل از بین برود. شرکت های حاضر در صنعت نفت و گاز در خصوص سرمایه گذاری در صنعتی که آشنایی کافی با آن ندارند مقداری مردد میباشند و ممکن است مدتی طول بکشد تا این فناوری به راهکاری رایج تبدیل شود.

گسترش صنعت نفت خام در آمریکای شمالی و میزان هدر رفتن گاز در این صنعت، شرایط ایده آلی را برای خدماتی نظیر سرویس های ارائه شده توسط آپاستریم دیتا و ایزی بلاک چین ایجاد کرده است. این دو شرکت تنها بازیگران این عرصه نیستند و شرکت های دیگری نیز بر روی استفاده از محصولات جانبی در ماینینگ ارزهای دیجیتال میباشند. شرکت سیستم های انرژی کروزو در حال توسعه راهکار خود میباشد که به تولیدکنندگان نفت و گاز کمک میکند تا سوزاندن گازهای مازاد را کاهش دهند و با تایید تراکنش های کریپتو، سود بیشتری نیز کسب کنند. بهار سال جاری، این استارت آپ توانست 4.5 میلیون دلار سرمایه جذب کند و سرمایه کلی خود را به 5.1 میلیون دلار برساند.

از این سرمایه برای تامین بودجه تولید دیتاسنترهای کروزو استفاده میشود که برای استخراج ارزهای دیجیتال در سایت های حفاری طراحی شده اند. هدف از این اقدامات، ارائه سرویس کاهش سوزاندن گازهای مازاد برای شرکت های استخراج نفت و گاز در سراسر آمریکای شمالی است. دیتاسنترهای ماژولار کروزو به صورت محفظه های جداگانه نصب میشوند و میتوانند طی چند روز در هر نوع سایت نفتی در آمریکا و کانادا، ماینینگ ارز دیجیتال را شروع کنند. این سیستم نه تنها گازهای مشعل را کاهش میدهد بلکه اکثر آلایندگی های مضر شامل ترکیباتی نظیر اکسید نیتروژن و منواکسید کربن را نیز از بین میبرد.

اگرچه ماینینگ ارز دیجیتال طی چند سال اخیر متمرکزتر شده است اما به لطف راهکارهای این چنینی، تولید برق مورد استفاده در فرایند ماینینگ به تدریج غیرمتمرکز خواهد شد. دیتاسنترهایی که با گازهای مازاد کار میکنند، در استخرها به استخراج ارزهای دیجیتال میپردازند اما واحدهای قابل حملی میباشند که همه جا قابل نصب هستند. با افزایش تلاش ها برای یافتن انرژی ارزان و با وجود اینکه هزینه اصلی استخراج بیت کوین متعلق به مصرف برق است، کسب و کارهای بیشتری به سمت توسعه محصولاتی روی میآورند که استفاده از انرژی نزدیک به منبع خود را امکان پذیر میسازد.

شرکت های متخصص در زمینه بهره برداری از گاز مشعل باید چالش های متعددی را پشت سر بگذارند. دیتاسنترها به تعمیر و نگهداری نیاز دارند، سیستم ها باید گاهی اوقات ریستارت شوند، لوله های انتقال سوخت ممکن است مسدود شوند و ایجاد اتصال اینترنت قابل قبول در مکان های دور افتاده میتواند امری دشوار باشد. به علاوه باید به بازده کم موتورهای گازی برای به راه انداختن دستگاه های ماینینگ اشاره کرد. بازده این موتورها کمتر از 30 درصد است و اکثر انرژی موجود هم چنان به صورت گرما و از طریق لوله های خروجی هدر میرود.

با این حال، استخراج بیت کوین گزینه در دسترسی برای شرکت های انرژی است که از بازار بالقوه خود دور بوده و تحت قوانین سختگیرانه تخلیه و سوزاندن گازهای مازاد میباشند. دستگاه های ماینینگ را میتوان در میدان های گاز طبیعی نیز نصب کرد و در صورتی که ماینینگ ارز دیجیتال سودآورتر از فروش سوخت شد، شرکت های نفتی به این کار بپردازند. علاوه بر آمریکا و کانادا، کشورهای دیگری نظیر روسیه، چین، ایران و عربستان سعودی از بزرگترین تولیدکنندگان گاز طبیعی جهان میباشند.

کرونا و بیت کوین

ویروس ناشناختهای به نام کرونا» در چین شیوع پیدا کرده و تاکنون جان 56 نفر را گرفته است. برای جلوگیری از شیوع ویروس، دستکم 13 شهر بزرگ چین در قرنطینه کامل هستند که مجموع جمعیت آنها به حدود 60 میلیون نفر میرسد. تأثیر این پدیده بر بازارهای مالی و بهخصوص بیت کوین چه میتواند باشد؟

انتشار ویروس کرونا از هفته پیش در شهر ووهان چین آغاز شد و علیرغم گمانهزنیهای بسیار، طبق آمار رسمی تاکنون بیش از 2,000 نفر به این ویروس مبتلا شدهاند و 56 مورد به مرگ ختم شده است.

در همین حین، شی جینپینگ، رئیس جمهور چین، اخطار داده است که شیوع ویروس کرونا در حال شتاب گرفتن است.

ویروسشناسان هم چندان به وضعیت پیشرو خوشبین نیستند. ای گوان (Yi Guan)، ویروسشناس مطرح چینی روز گذشته اعلام کرد که دوران طلایی برای مهار ویروس از دست رفته است و باید منتظر تلفات بیشتری باشیم.

به جز 29 شهر بزرگ چین که غالب مبتلایان را شامل میشود، ویروس کرونا به کشورهای مختلفی از جمله آمریکا، مای، تایلند، ژاپن، استرالیا، فرانسه، نپال و … هم رسیده است.

با توجه به وضعیت بحرانی در چین، طبق گزارش اسکای، تعداد زیادی از مردم این کشور در پی نگرانی از قحطی و گرسنگی، به فروشگاهها و بازارها هجوم بردهاند و ترس و وحشت شدیدی در بازارهای سهام چین حکمفرماست که با مشاهده موج فروش سهام، به خوبی قابل درک است.

شیوع یک ویروس مرگبار همزمان با دوران نقاهت جنگهای تجاری چین و آمریکا، باعث سقوط بازارهای سهام در آسیا شده است.

بازار بورس شانگهای، دومین بورس بزرگ دنیا، سال نو چینی را با حدود 2.7 درصد سقوط آغاز کرد.چنین سقوطی در چند ماه گذشته بیسابقه است. این در حالی است که به دلیل سال نو در چین، بورس این کشور در وضعیت نیمه تعطیل به سر میبرد و احتمالاً با شروع مجدد معاملات، شاهد سقوط بیشتری باشیم. بیشترین سقوط ارزش سهام مربوط به شرکتهای هواپیمایی و گردشگری میشود، چراکه اغلب پروازها و تورهای مسافرتی لغو شدهاند.

این ویروس بر بازارهای نفت هم تأثیر گذاشته است. قیمت نفت در دو شاخص جهانی برنت و وست تگزاس اینترمدیت این هفته حدود 2.3 درصد کاهش داشت. چین یکی از بزرگترین واردکنندگان نفت خام بوده و تقاضای نفت در آن بسیار بیشتر از آمریکا است.

از سوی دیگر قیمت طلا که برای مدتی نزولی بود، از سه روز پیش سیر صعودی در پیش گرفته است و در یک هفته رشد 1.29 درصدی را نشان میدهد. طلا همیشه به عنوان یک سرپناه امن در بحرانهای جهانی شناخته میشده است.

شروع سال نو چینی که با تعطیلات دو روزه، تعداد زیادی از سرمایهگذاران چینی را از بازار ارزهای دیجیتال دور میکند، همیشه برای بیت کوین یک رویداد نزولی بوده است.

| سال | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| قیمت پیش از آغاز سال نو | 400 دلار | 1,000 دلار | 14,000 دلار | 4,041 دلار |

| قیمت پس از آغاز سال نو | 371 دلار | 800 دلار | 7,000 دلار | 3,350 دلار |

| درصد کاهش قیمت | 8 درصد | 20 درصد | 50 درصد | 17 درصد |

حالا شیوع ویروس کرونا و سال نو چینی در یک زمان رخ داده است. گروهی از تحلیلگران معتقد هستند که با آغاز سال نو چینی، انتظار سقوط بیشتری برای قیمت بیت کوین میرفت، اما به دلیل ترس و وحشت ناشی از سقوط بازار سهام چین و همبستگی مثبت بین طلا و بیت کوین، شیوع کرونا باعث جلوگیری از سقوط شدید قیمت بیت کوین شده است.

از طرف دیگر، برخی دیگر از تحلیلگران معتقدند که سال نو چینی و شیوع ویروس ناشناخته در چین مکمل سقوط قیمت بیت کوین بودهاند و قیمت را از بیشتر از آنچه که باید پایین آوردهاند. دلیل این افراد خطر برای صنعت

دستگاه ماینر چین است که در ادامه به آن میپردازیم.

قیمت بیت کوین که هفته پیش تا مرز 9,000 دلار افزایش یافته بود، چند روزی است که نوسانات بسیار کمی دارد و در سطح 8,300 تا 8,400 دلار معامله میشود.

اگر بخواهیم مطابق با تنشهای چند هفته پیش میانایران و امریکا تحلیل کنیم، با توجه به ترس و بلاتکلیفی ناشی از شیوع کرونا، باید انتظار افزایش قیمت بیت کوین را داشت. اما در این میان نکته مهمی هست که شاید به آن توجه نشود: چین دارای بیش از 65 درصد قدرت ماینینگ جهان است.

هش ریت شبکه بیت کوین یا همان مجموع قدرت پردازش ماینرهای بیت کوین همیشه با قیمت آن رابطه مستقیم داشته است. هش ریت بالای شبکه بیت کوین نشاندهنده امنیت شبکه و همچنین امنیت تراکنشهای بیت کوین است.

بیت کوین با داشتن بیش از 116 میلیون تراهش بر ثانیه قدرت پردازش، هماکنون در بهترین وضعیت تاریخ خود از نظر میزان هشریت قرار دارد. این در حالی است که هش ریت بیت کوین در اوایل سال 2019 در رقم 40 میلیون تراهش قرار داشت. این رشدِ هشریت با رشد قیمت بیت کوین هم همراه بود و در همین بازه زمانی، قیمت از 4,000 دلار به بیش از 8,000 دلار افزایش یافته است.

طبق برآوردها، کشور چین به تنهایی حدود 65 درصد قدرت ماینینگ بیت کوین جهان را در اختیار دارد که حدود 50 درصد آن فقط در یک استان این کشور، استان سیچوآن، متمرکز شده است.

بر اساس آخرین آمار رسمی از شیوع ویروس کرونا، از حدود 2,000 مبتلا به این ویروس، 44تای آنها در استان سیچوان قرار دارند.

اگر چه ویروس نمیتواند در بلند مدت موجب اخلال در فعالیتهای اقتصادی و صنعتی چین شود اما در کوتاه مدت اگر انتشار ویروس به حدی باشد که تعطیلی فارمهای بزرگ استخراج در چین را رقم بزند، هش ریت شبکه بیت کوین به شدت سقوط خواهد کرد که نتیجه آن به احتمال زیاد سقوط قیمت خواهد بود.

از سوی دیگر تنها حدود 4 ماه با هاوینگ، رویداد نصف شدن ناگهانی پاداش استخراج بیت کوین، فاصله داریم. خود این رویداد با حذف کردن

ماینرهای کوچکتر و کاهش سودآوری ماینینگ میتواند در کاهش هش ریت تأثیرگذار باشد. با این سناریو، همزمان شدن انتشار ویروس و هاوینگ چیزی نیست که برای سرمایهگذاران خوشایند به نظر برسد.

باید منتظر ماند و دید که وضعیت بحرانی چین در نهایت به کجا ختم میشود. آیا دولت چین که همیشه مخالف بیت کوین عمل کرده است، میتواند ناجی بیت کوین باشد؟

با ادامه گسترش ویروس کرونا، شمار مبتلایان به این ویروس به بیش از 2000 نفر و شمار کشته شدگان نیز به 56 نفر رسیده است. هرچند سازمان سلامت جهانی اخیرا گفته است که برای اعلام شیوع و شرایط اضطراری جهانی بسیار زود است.

گزارش ها حاکی از آن است که این ویروس به دلیل فروش حیوانات آلوده در بازارهای محلی گسترش یافته است. این گزارش ها هم چنین بیان کرده اند که کشور چین در صدد برطرف کردن مسأله کمبود ماسک و سایر تجهیزات محافظت و پیشگیری است. در نتیجه، در سراسر جهان جنبش های انسان دوستانه ای با هدف کمک به قربانیان این رویداد به وجود آمده است.

چانگ پنگ ژائو معروف بهcz مدیرعامل صرافی ارز دیجیتال بایننس در توییت اخیر خود اعلام کرده است این صرافی 10 میلیون یوان معادل با 1.5 میلیون دلار برای کمک به قربانیان ویروس کورونا اهدا میکند. با این اقدام، بایننس به اولین نهاد در عرصه ارز دیجیتال تبدیل میشود که به قربانیان این ویروس مرگبار کمک میکند.

ژائو با اشاره به این موضوع که بایننس در حال کار بر روی انجام این اقدام است بیان کرد که در این اقدام از ارزهای دیجیتال هیچ استفاده ای نمیشود و اکنون ارزهای دیجیتال، سودی برای افراد حاضر در شیوع این ویروس ندارد.

این اولین باری نیست که بایننس کمک های خیرخواهانه میکند. بایننس از طریق صندوق کمک های خیرخواهانه خود، یک میلیون دلار به منظور کمک به سیل زدگان غرب ژاپن در سال 2018 اهدا کرده است. این صرافی هم چنین یک میلیون دلار توکن BNB به پروژه کمک های مالی آتش سوزی جنگل های استرالیا اهدا کرده است.

پارسیان ماینر

بایننس یا بیتمکس

روش های زیادی برای کسب درامد در کریپتو وجود دارد. یکی از معمول ترین راه های کسب درآمد از روش معاملات التکوین است که با قیمت پایین خریداری می شوند و با قیمت بالاتر به فروش می روند. من در چندین صرافی مانند بایننس، اوککس (OKex)، کوکوین( KuCoin) ترید کردم و از یعضی آلتکوین ها سود کسب کردم. سپس در مورد صرافی ارز دیجیتال بیتمکس و ویژگی های معاملات مارجین آن فهمیدم که سود بیشتری دارد ولی ریسک آن نیز بیشتری است. معامله کردن بین بایننس یا بیتمکس به برتری آنها ربطی ندارد چون بایننس و بیتمکس دو غول بی رقیب در صرافی های کریپتو هستند، اما در واقع برای اهداف مختلف استفاده می شوند. بسیاری از مردم این نکته را رعایت نمی کنند و معاملات خود را شروع می کنند که غالباً باعث ضرر آنها می شود. باید درک کنیم که هر دو صرافی برای اهداف مختلف کاربرد خودش را دارد. پس از کدام یک استفاده کنیم؟کی و چرا؟

مقایسه بایننس و بیتمکس بسیار با اهمیت است چون این دو از معروفترین صرافی های ارز دیجیتال هستند و بسیاری از ما به معامله ارزهای دیجیتال میپردازیم، بنابراین نگاهی به آنها و درک همه موارد ضروری است. یکی دیگر از دلایل استفاده از دو صرافی این است که می توان ارزهای مختلف را از طریق یک رابط واحد معامله کرد و از این رو لازم نیست برای هر یک از کوین ها یا توکن هایی که معامله می کنید چندین کیف پول مختلف درست کنید. اما به این معنی نیست که شما ارز خود را در بایننس یا بیتمکس یا هر صرافی دیگری نگه دارید زیرا آنها متمرکز هستند و برای ذخیره سازی خطر دارند.

برای ذخیره سازی کوین، ما طرفدار لجر نانو اس و ترزور بوده ایم و این دو را به خوانندگان خود پیشنهاد می کنیم.

بایننس یک صرافی کریپتو به کریپتو است که در اواسط سال 2017 به وجود آمد و از آن زمان تاکنون بخش قابل توجهی از بازار معاملات ارز دیجیتال را به خود اختصاص داده است. این صرافی به طور پیوسته از نظر حجم معاملات همچنان در بین 3 صرافی برتر قرار دارد و در حال حاضر بیش از 380 جفت معاملاتی ارز دیجیتال در آن معامله می شود.

به علاوه، این صرافی توکن بومی خود به نام BNB را دارد تا در صورت پرداخت کارمزد های معاملات خود با BNB، کاربران از کاهش کارمزدها سود ببرند (بعداً درباره این مورد بیشتر صحبت خواهیم کرد.) می توان معاملات اسپات ارزهای دیجیتال را از طریق بایننس انجام داد و به راحتی این ارز ها را واریز یا برداشت کرد. در سال 2019، صرافی بایننس معاملات مارجین را نیز معرفی کرد که آن را به مکانی آزاد برای معامله گران مارجین تبدیل می کند.

![]()

بیتمکس(Bitmex) مخفف صرافی بازرگانی بیت کوین (Merchentile Exchange Bitcoin) است. بیتمکس یک پلتفرم معاملاتی همتا به همتا است که قراردادهای لوریج شده ای را ارائه می دهد که با بیت کوین خرید و فروش می شوند. این صرافی با بایننس متفاوت است زیرا در بیتمکس قراردادهای اتی که ارزهای دیجیتال را تقلید می کنند خرید و فروش می شوند در حالی که در بایننس معاملات اسپات واقعی انجام می شود.

معاملات مارجین نام مستعار معاملات لوریج است که در بازارهای معاملات استفاده می شود. بازار اوراق مشتقه شکل دیگری از بازار معاملات است. بیتمکس یک بازار اوراق مشتقه برای ابزارهای کریپتو است. اوراق مشتقه یعنی:

یک اوراق مشتقه ابزاری است که ارزش آن از ارزش یک یا چند مورد زیر مشتق شده است که می تواند کالاها، فات گرانبها، ارز، اوراق قرضه، سهام، شاخص های سهام و غیره باشد. چهار نمونه متداول از ابزارهای اوراق مشتقه عبارتند از: بازارهای تحویل آتی، قراردادهای آتی، آپشن ها و معاملات پایاپای.

بنابراین در ادامه صحبت قبلی،

صرافی ارز دیجیتال بیتمکس اوراق مشتقه یا قراردادهای آتی برخی از ارزهای دیجیتال رایج که با BTC تسویه می شوند را ارائه می دهد و این یعنی شخص فقط می تواند BTC را در بیتمکس واریز و برداشت کند.

تیم بایننس قوی به نظر می رسد و روشی که آنها در یک سال گذشته گسترش داده اند، نشان از توانایی های آنها دارد. این تیم متشکل از متخصصان کریپتو و همچنین صنعت مالی است که قبلاً تجربه اجرای صرافی کریپتوی دیگری را داشته اند.

این تیم از توسعه دهندگان با تجربه، اقتصاددانان و معامله گران الگوریتم فرکانس بالا تشکیل شده است که آن را به محصولی معتبر تبدیل می کند. HDR Global Trading Limited مالک کل صرافی بیتمکس است. شرکت HDR (از این پس بیتمکس) طبق قانون شرکتهای تجاری بین المللی مصوب 1994 جمهوری سیشل ثبت شده است و هم اکنون فعالیت خود را از هنگ کنگ انجام می دهد.

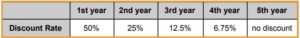

ساختار کارمزد بایننس رقابتی ترین و پایین ترین در بازار کریپتو است (0/1 درصد کارمزد معاملات) و در صورت داشتن توکن BNB که بومی صرافی است حتی می توانید آن را کاهش دهید. وقتی از BNB برای پرداخت کارمزد های معاملاتی خود استفاده می کنید طبق جدول زیر تخفیف قابل توجهی دریافت می کنید.

بعلاوه پاداش اضافه برای نگه داشتن توکن BNB این است که BNB ها مرتب توسط شرکت بایننس سوخته می شوند و در نهایت ارزش توکن هایی را که نگهداری می کنید افزایش می دهد. این توکن کاربردهای بیشتری دارد مانند:

کارمزدهای بیتمکس چندان مشخص نیست و نمی تواند مشخص باشد زیرا با قراردادهای آتی ارزهای دیجیتال مختلف سروکار دارد. کارمزدهای بیتمکس بسته به نوع ارز دیجیتالی که معامله می کنید و نوع قرارداد آن متفاوت است. در اینجا تفکیک کارمزد برای همین است.

بیتمکس کارمزد سپرده ها یا برداشت ها را به عهده نمی گیرد. هنگام برداشت بیت کوین، حداقل کارمزد شبکه بیت کوین بر اساس بار بلاک چین به صورت پویا تنظیم می شود.

بایننس تعداد زیادی کوین و توکن را پشتیبانی می کند و دقیقا تعداد جفت های معاملاتی ارز دیجیتال بایننس 380 است. و چون یک صرافی کریپتو به کریپتو است شما جفت های فیات مانند دلار یا یورو را پیدا نمی کنید اما می توانید در صورت داشتن بیتکوین، ارزهای محبوب دیگری مانند لایت کوین، اتر، ریپل ?بیت کوین کش یا کاردانو را بخرید.

برخی از معاملات جفت های معاملاتی آن در زیر ذکر شده است.

| Bitcoin | BTC/USDT |

| Ethereum | ETH/USDT |

| EOS | EOS/USDT |

| Ethereum | ETH/BTC |

| Stellar | XLM/BTC |

| Bitcoin Cash | BCC/USDT |

| EOS | EOS/BTC |

| Ethereum Classic | ETC/USDT |

| NEO | NEO/USDT |

| Ethereum Classic | ETC/BTC |

| Stellar | XLM/USDT |

| Ontology | ONT/BTC |

| Bitcoin Cash | BCC/BTC |

| Cardano | ADA/USDT |

همانطور که قبلاً گفته شد، برای معامله لوریج در بیتمکس فقط سپرده های بیت کوین پذیرفته می شود و هیچ ارز دیگری به دلیل حسابداری پذیرفته نمی شود. تمام اعداد سود و ضرر نیز با بیت کوین است. به همین دلیل است که فقط کیف پول های بیت کوین را برای واریز و برداشت آن فراهم می کند. ممکن است در اینجا و آنجا دلار پیدا کنید اما این فقط برای مرجع است و بیت کوین معادل آن در حین برداشت محاسبه می شود. در اینجا لیست کوین ها با اعداد لوریج آنها آورده شده است که می توانید معاملات آتی را در صرافی بیتمکس انجام دهید.

| نام کوین | لوریج |

| Bitcoin | 100 برابر |

| Bitcoin Cash | 20 برابر |

| Cardano | 20 برابر |

| EOS Token | 20 برابر |

| Ethereum | 50 برابر |

| Litecoin | 33/33 برابر |

| Ripple | 20 برابر |

بایننس به بسیاری از کشور های جهان خدمات ارائه می دهد. به دلیل ممنوعیت ارزهای دیجیتال آنها در چین خدماتی ارائه نمی دهند. همچنین Binance.com به دلیل مقررات برای شهروندان ایالات متحده در دسترس نیست و یک ورژن آمریکایی از بایننس با نام Binance.us در حال راه اندازی است.

بیتمکس برای مشتریان در سراسر جهان باز است اما مشتریان آمریکایی مجاز به معامله در قراردادهای بیتمکس نیستند زیرا در ایالات متحده تنظیم نشده اند. اما برخی از مشتریان آمریکایی با استفاده از های خود از بیتمکس استفاده می کنند اما بیتمکس این کار را ممنوع کرده است. هنوز هم برخی از شخصیت های جعلی از بیتمکس استفاده می کنند زیرا موفق شده اند سیستم را دور بزنند.

پشتیبانی مشتری بایننس در مقایسه با بیتمکس یا هر صرافی ارز دیجیتال معاملات اسپات دیگر مثال زدنی است زیرا آنها از بیش از 6 زبان بین المللی از جمله انگلیسی پشتیبانی می کنند. جدا از این، هر زمان بخواهید میتوانید از سیستم تیکتینگ استاندارد (رهگیری مشکلات کاربر) این صرافی استفاده کنید. همچنین از طریق گزینه پشتیبانی چت زنده آنها می توانید در ساعات کار محدود به پشتیبانی بایننس دسترسی پیدا کنید.

توصیه می کنم قبل از مراجعه به تیم پشتیبانی خود به قسمت FAQ section بروید زیرا بسیاری از سؤالات در آنجا پاسخ داده می شوند.

پشتیبانی مشتری بیتمکس بهتر از چیزی است که معمولاً در این فضا می بینید زیرا آنها کانال های متعددی دارند که از طریق این کانال ها مشتریان می توانند به آنها دسترسی پیدا کنند. همچنین از طریق کانالهای ارتباطی که در زیر ذکر شده است پشتیبانی 24 ساعته در هفت روز هفته ارائه می دهند:

آنها همچنین یک پایگاه دانش جامع دارند که به شما کمک می کند خودتان بتوانید برخی از مسائل متداول را حل کنید.

بایننس یک صرافی کریپتو در سطح جهانی است که مدام در حال نوآوری و تبدیل شدن به یک صرافی برای تمام اهداف است. از طرف دیگر بیتمکس سالهاست که مورد اعتماد بسیاری از معامله گران مارجین است. با این حال ویژگی معاملات مارجین بایننس باعث شده است تا بین این دو انتخاب بهتری باشد.

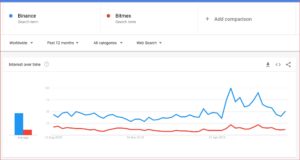

این نمودار روند های گوگل آنهاست.

بر خلاف بیتمکس، بایننس نرم افزارهای کاربردی و زیبا برای iOS و اندروید برای تجارت اسپات دارد. جدا از این رابط کاربری آنها برای نوع معاملاتشان کاملا استاندارد و قابل استفاده است. به عنوان مثال شما می توانید انواع نمودارها و اندیکاتورها را در بیتمکس و همچنین بایننس پیدا کنید. اما اگر از من سؤال کنید، بین این دو بایننس برتری دارد زیرا رابط کاربری آن کاربر پسند تر است. رابط کاربری بیتمکس کاملاً منسوخ به نظر می آید.

در آخر اینکه بایننس به عرضه برنامه های ابتکاری جامعه و ایردزاپ های خود ادامه می دهد تا جامعه خود را نگه دارد، اما بیتمکس به این کار اعتقادی ندارد. به این دلیل که بیتمکس برای معامله گران حرفه ای تر و پخته تر است که معاملات مارجین و معاملات کریپتو را درک می کنند در حالی که بایننس برای مبتدیان و کاربران پیشرفته ای است که به معاملات اسپات اعتقاد دارند.

شاید ایالاتمتحده از بیرون سرزمینی به نظر آید که فرصتهای اقتصادی بیبدیلی را در خود جای داده است، اما زمانی که نوبت به راهاندازی صرافیهای ارز دیجیتال یا پلتفرمهای معاملاتی آلت کوینها برسد، این فرصتها سرابی بیش نیستند.

به نقل از کوینتلگراف، چشم انداز قانون گذاری ایالات متحده طی چند سال گذشته در حوزه ارزهای دیجیتال به اندازهای تهاجمی به نظر میرسد که تعدادی از متصدیان صرافیهای بزرگ دنیا ترجیح دادهاند که عطای خدمترسانی به شهروندان آمریکایی را به لقایش ببخشند. از قربانیان این اتفاق نیز میتوان به بنکور (Bancor) که یک شبکه نقدینگی غیرمتمرکز است اشاره کرد که اخیراً تصمیم گرفته دسترسی شهروندان آمریکایی به وبسایت این شرکت و قابلیت تبدیل توکن را مسدود کند.

ریشه تمام این مشکلات به فقدان قانونگذاری شفاف در آمریکا، مخصوصا در زمینه قوانین مربوط به اوراق بهادار برمیگردد؛ اما بایننس علیرغم تمام این چالشها اخیراً اعلام کرده است که به زودی میز معاملات خود را در ایالات متحده راهاندازی خواهد کرد. تصمیمی که با استقبال گرم بسیاری از اعضای جامعه جهانی ارز دیجیتال روبهرو شده است. چانگ پنگ ژائو، مدیرعامل بایننس، در مورد راهاندازی این شعبه گفت:

آمریکا همیشه بازار بسیار مهمی بوده است. بزرگترین بازار دنیا برای هر کسبوکاری، از جمله درزمینه ارزهای دیجیتال و ما تصمیم داریم در این زمینه کاملا تابع قوانین باشیم.

سوالی که هماکنون و با قطعی شدن ورود دیر هنگام بایننس به بازار آمریکا مطرح میشود این است که آیا دیگر شرکتهای معتبر هم به دنبال بایننس به این بازار وارد خواهند شد یا خیر. کوینتلگراف برای پاسخگویی به این سؤال نظر دمیتری برنزون ( Dmitriy Berenzon)، یکی از شرکای تحقیقاتی زنیت ونچرز که یک شرکت سرمایه گذاری خطرپذیر در زمینه بلاک چین و ارزهای دیجیتال است را جویا شد.

برنزون بر این باور است که ورود بایننس به بازار، راه را برای ورود بسیاری از شرکتهای دیگر هم باز خواهد کرد. سادهترین دلیل آن هم این است که بازار آمریکا بزرگتر از آن است که یک صرافی بتواند آن را نادیده بگیرد.

برنزون همچنین خاطر نشان کرد که تقریباً 30 درصد از حجم خریدوفروش بیت کوین دنیا در آمریکا انجام میشود. سوال اصلی این است که کدام یک از صرافیها از منابع لازم برای احراز شرایط قانونگذاری این کشور برخوردار هستند. او افزود:

بیشتر صرافیها و شرکتهای حوزه ارز دیجیتال به دلیل فقدان شفافیت در قانونگذاری، این کشور را ترک کردهاند. درست است که قانونگذاران کار خود را برای محافظت از حقوق مصرفکنندگان، به آرامی پیش میبرند اما در همین حال شالوده کار را هم با وضع قوانین و توقعات شفافتر، محکمتر میکنند. من فکر میکنم که نکته مهم در زمینه قوانین مربوط به این دسته جدید از داراییها، زمان وقوع آن است و بهترین کار برای شرکتها و صرافیها این است که به همکاری خود با قانونگذاران ادامه دهند تا این کار با سرعت بیشتری انجام شود.

لازم به ذکر است که بایننس تنها در 12 ایالت (ازجمله ایالتهای فلوریدا، تگزاس و نیویورک) مجاز به فعالیت است و اینطور به نظر میرسد که توسعه جغرافیایی فعالیتهای این شرکت در آمریکا مدتی به طول بیانجامد؛ اما ظاهرا راهاندازی شعبه آمریکایی بایننس میتواند بقیه صرافیها هم برای ورود به بازار ارزهای دیجیتال ایالاتمتحده تحریک کند.

با وجود اینکه نظام قانونگذاری آمریکا در حال حاضر به این داراییهای بیشتر به چشم یک کالا مینگرد تا یک ارز، اما بازار مالی این کشور آنقدر اهمیت دارد که نتوان آن را در طولانیمدت نادیده گرفت.

کریستف دو کورسن (Christophe de Courson)، مدیرعامل شرکت الیمپ کپیتال که یک صندوق مدیریت دارایی مخصوص بلاک چین و ارزهای دیجیتال است در این رابطه اذعان داشت:

اگرچه پیش از این بسیاری از صرافیها با قانونگذاران آمریکایی به مشکل خورده و این کشور را ترک کردهاند یا اینکه مجبور به حذف برخی ارزها از لیست خود شدهاند، اما در پایان همه متوجه عظمت آمریکا و آنچه برای عرضه در اختیار دارد شدند و به همین دلیل به هر طریقی به دنبال ورود قانونمندانه به این بازار خواهند بود.

چانگپنگ ژائو هم در گذشته تمایلی به درگیر کردن شرکت خودش با قانونگذاران آمریکایی نداشت. پس اگر حتی شخصی مثل او توانسته است نظرش را در این رابطه عوض کند، می توان انتظار داشت که بسیاری از گردانندگان دیگر شرکتها هم به انجام این کار تمایل داشته باشند.

دنیل پی سایمون (Daniel P. Simon)، مدیرعامل و بنیانگذار شرکت ارتباطاتی وستد (Vasted) نیز در این باره گفت:

شاید ارزهای دیجیتال یک پدیده جهانی باشند اما هیچ کشوری نمیتواند از نظر میزان نقدینگی و تقاضا با بازار آمریکا رقابت کند. هیچ شکی نیست که بسیاری از سرمایهگذاران مشتاق ورود به این فضا هستند اما صنعت ارزهای دیجیتال هنوز تا رسیدن به نقطهای که مردم برای ورود به آن احساس راحتی کنند، راه زیادی در پیش دارد.

مارک بارگاوا (Marc Bhargava)، رئیس شرکت تاگومی خاطر نشان کرد که صندوقهای سرمایهگذاری بزرگ، محصولات دارای شاخص در بورس، سرمایهداران ریسکپذیر و شرکتهای خانوادگی به هیچ وجه نمیتوانند از بازار آمریکا چشمپوشی کنند. مخصوصاً اگر هدف آنها این باشد که بهعنوان یکی از فعالان جهانی حیطه کاری خود به حساب آیند. تاگومی یکی از کارگزاران شناختهشده داراییهای دیجیتال است و با 9 صرافی مختلف و چندین بازار (میز) فرابورس در آمریکا و خارج از آن به صورت یکپارچه همکاری میکند. بارگاوا در ادامه سخنانش افزود:

من فکر میکنم بهترین کار این باشد که از همان ابتدا استراتژی مشخصی را برای قانونگذاری تعیین کرد و سپس برای هزینههای هنگفت لازم برای استخدام بهترین کارکنان برای کار روی تقاضانامهها و پروندهها برنامهریزی کرد. یکی از کارهایی که آمریکا را از نظر قانونگذاری انعطافپذیر جلوه خواهد داد، افزایش یکنواختسازی قوانین و قانونگذاریها در ایالتهای مختلف آن است.

دیگر صرافیها و پلتفرمهای معاملاتی هم برای بازگشت به بازار آمریکا باید از روش بایننس تبعیت کنند. یعنی ثبتنام برای یک کسبوکار خدمات پولی در شبکه اقدام علیه جرائم سایبری آمریکا (FinCEN) و تبعیت کامل از تمام قوانین ایالتی که در آن به فعالیت خواهند پرداخت.

چالش اصلی و آینده گردانندگان صرافیها این خواهد بود که چگونه باید بین ارزهای دیجیتال و توکن هایی که تحت قوانین فعلی، اوراق بهادار محسوب میشوند و آنهایی که نمیشوند، تمایز قائل شد. کن ویت و مارک استینز، دو وکیل از دفتر وکالت کوتاک راک (Kutak Rock) در همین رابطه به کوینتلگراف گفتند:

تا زمانی که یک